Investir dans les actions peut offrir des opportunités intéressantes, mais cela comporte également des risques, surtout si l’on ne sait pas repérer les signes avant-coureurs d’un mauvais investissement.

Dans cet article, nous allons explorer 13 red flags qui doivent vous alerter avant de placer votre argent dans une entreprise. Ces signaux, tels que les irrégularités comptables, la nature du discours du management ou encore la dilution des actionnaires, peuvent indiquer des failles majeures. Apprenez à les identifier pour éviter de tomber dans le piège des actions à haut risque et protéger votre capital.

Sommaire

Lien de parrainage.

Red flag n°1 : Irrégularités comptables

Si vous voyez que l’entreprise a eu des problèmes comptables, que les auditeurs ont émis des réserves et qu’elle a dû par exemple republier ses états financiers, c’est un très mauvais signe.

Exemples :

- Atos dont les auditeurs avaient émis des réserves en avril 2021 concernant le chiffre d’affaires publié par deux filiales aux US.

- Wirecard dont les auditeurs ont refusé de certifier les comptes en 2020 (toutefois il était déjà trop tard quand le scandale a éclaté car l’action a ouvert en très forte baisse directement).

- Super Micro Computer plus récemment.

À la moindre suspicion d’irrégularités comptables, fuyez et ne vous réintéressez pas à la société avant plusieurs années.

En effet, si vous ne pouvez pas faire confiance aux chiffres publiés, à quoi bon les analyser. Vous n’avez rien de tangible sur quoi vous appuyer, donc pourquoi investir dans cette société ?

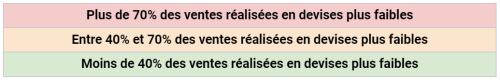

Red flag n°2 : Risque de change

Est ce que l’entreprise tire une part substantielle de ses ventes dans des devises autres que sa devise locale ? Autre que l’euro ou le dollar ?

Si c’est le cas, il faut en tenir compte comme étant un risque, car si les taux de change fluctuent fortement ça peut affecter les résultats de l’entreprise. Cependant, ce n’est pas un red flag éliminatoire.

Red flag n°3 : Pays du siège social

L’entreprise opère dans une région stable ou dans une région à haut risque ? Préférez investir dans des entreprises dont le siège est en Europe ou aux Etats-Unis.

Évitez d’investir dans une entreprise dont le siège se situe dans un pays dont les règles ne vous rendent pas à l’aise.

Red flag n°4 : Croissance par acquisitions

Évitez d’investir dans des entreprises qui ne se développent qu’en faisant des acquisitions car c’est plus risqué.

En effet, les acquisitions sont onéreuses, il faut les intégrer, développer les synergies, etc…

Ce n’est toutefois pas un problème si l’entreprise effectue des acquisitions de temps en temps, tant qu’elle se développe aussi de manière organique. Ce n’est pas un red flag éliminatoire.

Red flag n°5 : Secteur disrupté

Si vous voyez des signes indiquant que le secteur de l’entreprise que vous analysez est en train d’être disrupté, prenez-les en compte.

Exemple : le secteur de l’automobile est disrupté en ce moment par l’arrivée des voitures électriques. Si vous analysez un constructeur auto, il y a de fortes chances qu’il soit disrupté et qu’il doive donc s’adapter rapidement, au risque de péricliter.

Autre exemple : Nokia et Blackberry n’ont pas su s’adapter à la disruption qui avait lieu dans le secteur des téléphones (avec l’arrivée des smartphones) alors qu’ils étaient les leaders.

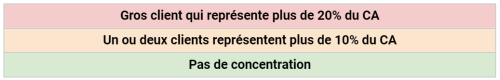

Red flag n°6 : Concentration de la clientèle

Si l’entreprise compte sur quelques clients pour réaliser une grande partie de son chiffre d’affaires, ça rend son activité assez facile à gérer d’un côté mais ça la rend aussi plus risquée d’un autre.

En effet, si un des clients décide de ne plus faire affaire avec l’entreprise car il a trouvé une meilleure offre ailleurs, alors les ventes seraient impactées significativement du jour au lendemain.

Donc si l’entreprise est à la merci de seulement quelques décisions prises dans des salles de réunion, c’est un gros risque.

Comment trouver l’information ?

Si une entreprise américaine réalise plus de 10% de ses ventes auprès d’un seul client, elle est tenue d’en faire mention dans le rapport annuel 10-K qu’elle publie auprès de la SEC.

Ouvrez le 10-K et faites une recherche Ctrl+F pour le mot “concentration” ou “customer”. Si vous ne voyez rien apparaître, c’est qu’il n’y a probablement pas de concentration de clients.

Exemple : Concentration de la clientèle de TSMC (Taiwan Semiconductor Manufacturing Company)

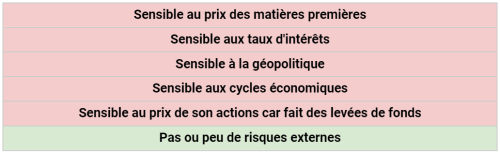

Red flag n°7 : Risques externes

Est-ce qu’il y a un facteur hors de contrôle de l’entreprise qui pourrait entraîner une chute drastique de ses résultats ?

Exemple : si une entreprise produit et vend du pétrole, que se passe-t-il si le prix du pétrole chute ? Les ventes de l’entreprise vont chuter très rapidement. C’est un facteur sur lequel la direction n’a pas de contrôle. Elle ne peut pas contrôler le prix du pétrole et pourtant ses résultats en dépendent fortement.

Autre exemple : pour une banque, ce qui compte beaucoup est le taux d’intérêt. Les banques contrôlent-elles les taux d’intérêt ? Non, ce sont les banques centrales qui décident à combien elles fixent les taux d’intérêt directeurs. C’est donc un facteur complètement hors de contrôle de la direction de la banque.

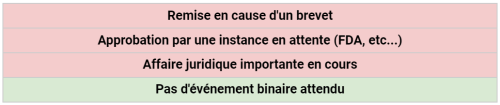

Red flag n°8 : Événements binaires attendus

Est-ce qu’il y a un événement important à venir qui pourrait faire ou défaire votre thèse d’investissement dans l’entreprise ?

Exemple : Une approbation de la FDA ou des résultats d’essais cliniques pour les biotechs.

Si vous espérez obtenir l’approbation pour un médicament ou une technologie et qu’un “oui” signifie que ça continue et qu’un “non” signifie que les résultats sont impactés significativement, c’est un événement binaire.

Évitez d’investir dans des entreprises qui attendent un événement binaire pour lequel il va falloir de la chance pour que ça se passe bien.

L’événement binaire peut aussi être une décision judiciaire attendue pour un procès en cours.

Exemple : le procès de 3M concernant les bouchons d’oreille défectueux qui a eu l’effet d’une épée de Damoclès pendant longtemps.

Red flag n°9 : Préoccupation aux niveaux de règles anticoncurrentielles

Vérifiez simplement si la société que vous analysez est en train d’effectuer une acquisition importante ou si elle fait l’objet d’une acquisition par une autre société, qui peut-être remise en cause par les autorités anti-concurrentielles.

Exemples :

- L’acquisition de Arm par Nvidia qui a finalement échoué.

- L’acquisition de Figma par Adobe qui a finalement échoué.

- L’acquisition d’Activision Blizzard par Microsoft.

Red flag n°10 : Discours du management

Évitez d’investir dans des sociétés qui sont en pleine restructuration (souvent après avoir rencontré des difficultés).

Ne soyez pas l’investisseur qui prend tous les risques en “espérant que ça s’arrange”, qui “croit à un retour” ou qui “donne sa chance à l’entreprise”.

Fuyez ces dossiers qui vont impacter votre performance et votre moral. Il y a tellement de sociétés qui marchent déjà, qui font gagner de l’argent à leurs investisseurs et qui ne déçoivent pas à chaque publication.

Revenez voir comment la société se porte après quelques trimestres.

Si vous attendez qu’une restructuration ait porté ses fruits pour investir, vous aurez certes raté un peu de performance sur l’action mais vous aurez un actif de qualité et bien moins risqué dans votre portefeuille.

Exemple : Atos, Casino, Orpéa. Pourquoi de nombreux investisseurs particuliers s’obstinent à acheter ces sociétés tout au long de leur descente aux enfers ?

Parce qu’ils tentent de faire 100% ou 200% sur un rebond ?

Nous avons fait la même erreur quand on débutait, à essayer de faire des gros coups sur des actions juste parce qu’elles étaient au ras des pâquerettes.

Les actions énumérées ci-dessus sont à leur niveau pour des bonnes raisons.

Ce que vous lisez partout quand vous commencez à investir c’est qu’il faut acheter bas et vendre haut, c’est intuitif et psychologiquement ça parait plus simple que d’acheter une action qui est déjà monté.

Pourtant les chances que ce genre d’action regagne 100% ou 200% sont très faibles. De plus, ce n’est pas parce qu’une action a déjà perdu 80% qu’elle ne peut pas perdre 80% de plus.

Pourquoi ne pas faire 100% ou 200% en achetant des sociétés de qualité ? LVMH, ASML, Meta ou Nvidia ont fait ce genre de performance sur une courte période par exemple.

Dans un autre registre, certaines sociétés parlent beaucoup de leur EBITDA dans leur communiqué et restent discrètes sur leur résultat opérationnel ou résultat net.

C’est encore pire si le management met en avant un EBITDA ajusté. C’est mieux de rester à l’écart si c’est le cas.

Voici des citations de Warren Buffett au sujet de l’EBITDA qu’il n’aime pas du tout (comme nous) :

– « People who use EBITDA are either trying to con you or they’re conning themselves. »

- Les gens qui utilisent l’EBITDA essaient soit de vous tromper, soit ils se trompent eux-mêmes.

– « When Wall Street analysts talk about EBITDA, watch your wallet. »

- Lorsque les analystes de Wall Street parlent d’EBITDA, surveillez votre portefeuille.

– « I prefer to focus on a company’s true earnings power, rather than its EBITDA. To me, EBITDA is just a way for companies to put lipstick on a pig. »

- Je préfère me concentrer sur le véritable bénéfice d’une entreprise, plutôt que sur son EBITDA. Pour moi, l’EBITDA n’est qu’un moyen pour les entreprises de mettre du rouge à lèvres à un cochon.

– « The number of times we’re going to buy into a company where people are talking about Ebitda is roughly zero »

- Le nombre de fois où l’on va acheter une société dans laquelle les gens parlent de l’EBITDA est d’à peu près zéro.

– « If a company has to make a pitch using EBITDA, it’s probably a lousy business. »

- Si une entreprise doit faire une présentation en utilisant l’EBITDA, c’est probablement une entreprise médiocre.

Red flag n°11 : Mauvaise performance en bourse

Si l’entreprise a sous-performé un indice comme le S&P 500 sur une longue période de 5 ans c’est mauvais signe.

Il y a de grandes chances que ce soit parce que les marchés se rendent compte que son modèle économique ne fonctionne pas correctement ou en tout cas moins bien que de nombreuses autres sociétés.

Red flag n°12 : Dilution extrême des actionnaires (croissance du nombre d’actions)

Quand une société (petite ou grosse) doit faire des augmentations de capital pour survivre ou se développer, fuyez.

Il est possible d’anticiper cela en regardant à quel niveau sont ses capitaux propres :

- si les capitaux propres sont très faibles ou négatifs.

- si le management n’est pas de grande qualité.

Alors il y a des chances qu’une augmentation de capital soit annoncée un jour ou l’autre.

Il ne faut pas que le nombre d’actions en circulation augmente de plus de 2% par an.

De plus, l’utilisation d’instruments dilutifs tels que les obligations convertibles en actions (OCA), les OCABSA, etc… a un impact extrêmement néfaste sur le prix des actions en circulation.

Ces instruments sont surtout utilisés par les actions à faible capitalisation boursière (Small Caps).

En plus d’être dilué, une fois de plus, ne soyez pas l’investisseur qui prend tous les risques en « espérant que ça s’arrange ».

Il est possible d’anticiper cela en regardant les décisions prises lors des Assemblées Générales (cela peut-être fastidieux).

Red flag n°13 : Publications financières difficiles à lire, fastidieuses à analyser

Une publication financière peut être difficile à lire et fastidieuse à analyser pour deux raisons :

- Vous êtes noyé dans l’information car elle contient beaucoup de détails peu intéressants.

- Le business est difficile à appréhender et à analyser car vous n’avez pas les connaissances nécessaires dans ce milieu.

Des publications telles que celles d’Alstom sont remplies d’infos peu intéressantes.

Peu d’investisseurs particuliers ont les connaissances nécessaires pour lire facilement les publications financières des sociétés pharmaceutiques, des banques, des assurances, etc…

Exemple : pour analyser Sanofi, on connaît quelques particularités du secteur pharmaceutique. L’importance du pipeline des différents traitements en cours de tests. Des phases 1, 2 et 3 de développement, etc…

Toutefois, la publication des résultats reste difficile à lire. Il y a des acronymes, des noms de médicaments et de maladies… Il faudrait analyser longuement, connaître le marché de chaque maladie et la place de chaque médicament de Sanofi et celle des médicaments de concurrents dans ces marchés pour se faire une idée précise de la situation.

Ce serait fastidieux.

Cela constitue un point négatif pour certains, mais pour d’autres qui ont les connaissances nécessaires, ça ne le sera pas.

Warren Buffett lui-même conseille fortement d’investir dans des sociétés que vous connaissez et dont vous arrivez à comprendre le business facilement.

De même, Peter Lynch considère que si vous avez des compétences accrues dans un secteur (car vous y travaillez par exemple), c’est un gros avantage en votre faveur qu’il serait dommage de ne pas utiliser pour analyser les sociétés de ce secteur.

Merci d’avoir lu cet article. Si vous souhaitez continuer à lire notre contenu dans l’ordre, l’article suivant constitue la suite logique de celui-ci.

Vous appréciez notre contenu ? Le meilleur moyen de nous soutenir est de passer par notre lien de parrainage si vous souhaitez ouvrir un compte.

Lien de parrainage.