Essayer de timer le marché sur un ETF S&P 500 est une stratégie qui peut sembler attrayante, mais elle comporte de nombreux risques. Rater les meilleures journées de performance peut sérieusement compromettre vos rendements, tandis que tenter d’éviter les pires journées demande un timing quasi impossible à réaliser en pratique.

Dans cet article, nous analyserons les données historiques et les performances passées pour évaluer les implications du market timing et déterminer s’il est judicieux d’adopter cette approche ou s’il est préférable de rester simplement investi sur le long terme.

Découvrez pourquoi la patience est souvent la meilleure stratégie en matière d’investissement.

Sommaire

Lien de parrainage.

Rater les meilleures journées de l'ETF S&P 500

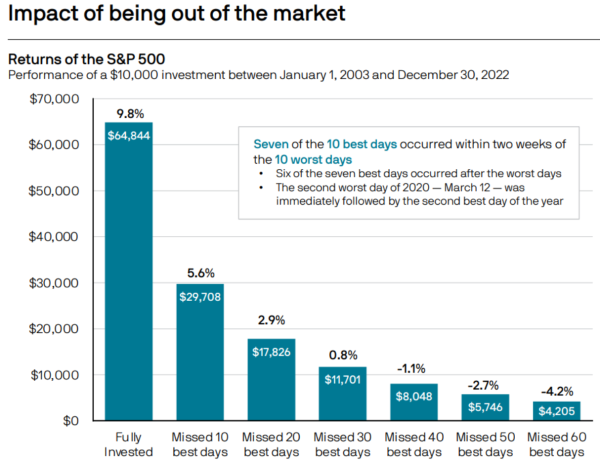

Selon JPMorgan, vous risquez gros à essayer de timer le marché en ratant les meilleures journées d’un ETF S&P 500. Voici un graphique des performances que vous auriez obtenues sur 10.000$ investis entre 2003 et 2022 en fonction du nombre de meilleurs jours ratés.

- Vous auriez obtenu environ 65.000$ en restant totalement investi pendant la durée du placement, soit un rendement annuel de 9,8%/an.

- Vous n’auriez obtenu que 30.000$ en ratant les 10 meilleurs jours survenus entre 2003 et 2022, soit un rendement annuel de 5,6%/an.

Sur le graphique il est indiqué que sept des dix meilleures journées ont eu lieu à un intervalle de moins de deux semaines des dix pires journées.

Par exemple : le deuxième meilleur jour de 2020 est arrivé juste après le deuxième pire jour de 2020 (le 12 mars).

Eviter les pires journées de l'ETF S&P 500

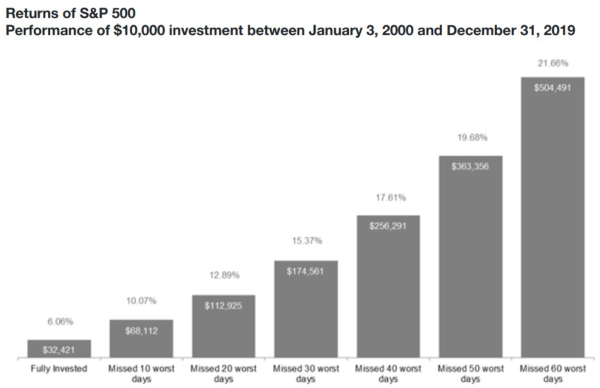

Voici un graphique des performances que vous auriez obtenues sur 10.000$ investis entre 2000 et 2019 en fonction du nombre de pires journées du S&P 500 évitées.

On voit qu’en évitant ne serait-ce que les 10 ou 20 pires journées, la performance serait incroyablement plus élevée qu’un simple buy & hold d’un ETF S&P 500.

Cela est notamment dû au fait que les pires journées sont généralement beaucoup plus violentes que les meilleures journées.

Mais est-ce bien faisable d’éviter les pires journées dans la réalité ?

Plusieurs études s’accordent à dire que c’est impossible de timer le marché pour éviter les plus mauvaises journées et que ces surperformances sont donc très théoriques.

En effet, ces journées sont tellement rapprochées des meilleures journées que cela demanderait un timing chirurgical pour vendre et racheter pile aux bons moments.

Eviter à la fois les pires et les meilleures journées de l'ETF S&P 500

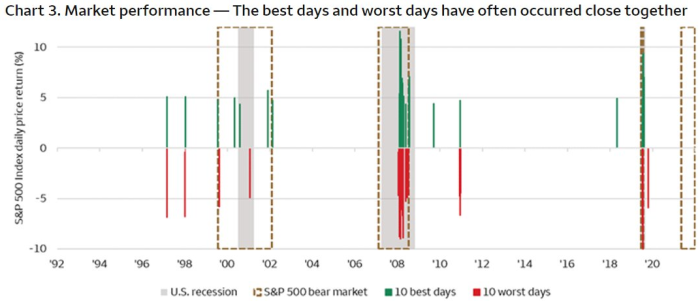

Ce graphique de Bloomberg et Wells Fargo montre la proximité des meilleures et pires journées du S&P 500 entre 1992 et 2022.

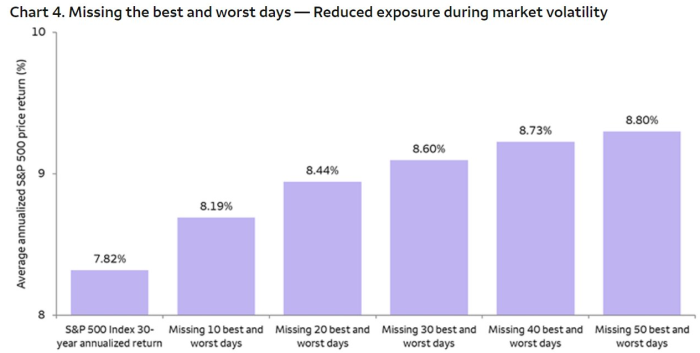

Ce graphique de Bloomberg et Wells Fargo montre la surperformance que l’on peut avoir par rapport à un simple buy and hold d’un ETF S&P 500 en évitant à la fois les X pires et les X meilleures journées entre 1992 et 2022.

- Vous auriez eu un rendement annuel de 7,8%/an en restant totalement investi pendant les 30 ans.

- Vous auriez eu un rendement annuel de 8,2%/an en évitant les 10 pires et les 10 meilleures journées survenues entre 1992 et 2022.

Faut-il essayer de timer le marché sur un ETF S&P 500 ?

➡ Le plus important à retenir, c’est qu’il faut à tout prix éviter de vendre en panique lors d’une période très volatile et de forte baisse.

Si vous n’avez pas réussi à sortir à temps du marché avant une telle période (type covid) et que vous vous êtes déjà mangé 2 ou 3 terribles journées, alors il faut faire le dos rond et attendre les meilleures journées qui arriveront probablement.

➡ Il reste a priori une possibilité d’arriver à timer le marché en sortant avant ces périodes de forte volatilité mais c’est beaucoup plus facile à dire après coup (« j’aurais du sortir à ce moment là je savais »), parce qu’il existe également le risque de rater toute une hausse avant.

On peut aussi se demander si la « légère » surperformance vaut le coup de se creuser la tête pour essayer de timer la prochaine période de forte volatilité.

➡ En tout cas, les investisseurs les plus passifs n’ont pas vraiment de soucis à se faire à ce niveau puisqu’il semble que le fait de rester investi durant la totalité d’un cycle de marché ne soit pas beaucoup moins performant que quelqu’un plus actif qui arriverait (à ses risques et périls) à avoir le bon timing.

➡ Si vous avez réussi à sortir du marché avant une telle période de volatilité et que vous voyez le marché se prendre des journées terribles alors vous devriez a priori racheter assez rapidement si vous voulez être là pour profiter des meilleures journées !

Attention, les performances passées ne préjugent pas des performances futures.

Merci d’avoir lu cet article. Si vous souhaitez continuer à lire notre contenu dans l’ordre, l’article suivant constitue la suite logique de celui-ci.

Vous appréciez notre contenu ? Le meilleur moyen de nous soutenir est de passer par notre lien de parrainage si vous souhaitez ouvrir un compte.

Lien de parrainage.