Airbus a publié ses résultats du S1 2022 le 27 juillet. L’action a réagi de façon mitigée le lendemain. Depuis elle a profité de la hausse générale des marchés de ces derniers jours pour revenir à un prix d’environ 108€ et une capitalisation boursière d’environ 85 milliards d’euros.

On va tenter d’expliquer pourquoi le cours a eu cette réaction.

Investir comporte un risque de perte.

Les 3 activités de Airbus

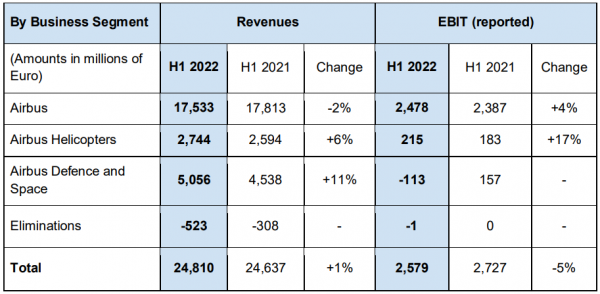

Comme on le voit, le chiffre d’affaires d’Airbus se décompose en 3 activités que l’on peut simplifier ainsi :

- Airbus : la vente d’avions commerciaux.

- Helicopters : la vente d’hélicoptères civils et militaires.

- Defense and Space : la vente d’avions militaires et de systèmes spatiaux civils et militaires.

Le chiffre d’affaires du S1 2022 s’est élevé à 24.8 milliards d’euros. Il se décompose ainsi :

- Airbus représente 69% du CA mais 96% de l’EBIT total.

- Helicopters représente 11% du CA mais 8% de l’EBIT total.

- Defense and Space représente 20% du CA mais -4% de l’EBIT total.

L’activité de la vente d’avions commerciaux représente donc la partie la plus significative des résultats d’Airbus. C’est pour ça qu’on va se focaliser sur cette activité dans cette analyse. Les activités Helicopters et Defense and Space consistent principalement en la vente d’hélicoptères de combat ou d’avions militaires à des pays alliés de la France, l’Allemagne et l’Espagne.

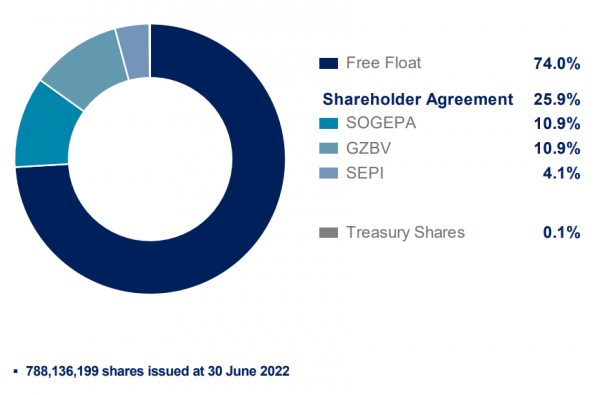

Composition du capital

Il est toujours intéressant de se rappeler qu’Airbus est détenue à 10.9% par l’état français, 10.9% par l’état allemand et 4.1% par l’état espagnol. Le fait qu’il n’y ait pas vraiment de management actionnaire peut d’ailleurs être vu comme un point négatif pour certains. Le management n’a pas de « skin in the game ». À l’inverse d’une société familiale type LVMH. Ou d’autres comme Tesla ou Meta par exemple, dans lesquelles le management « joue sa peau » justement.

En effet, Guillaume Faury est président d’Airbus depuis 2019. Il a vu son mandat prolongé de 3 ans en avril 2022 lors de l’AG. Il détient une très faible part de la société, pour environ 2M d’€ d’actions à priori. Ce système de mandat court du dirigeant et la faible implication du management dans le capital constituent un point négatif selon nous en tant qu’investisseur. Mais certainement une bonne chose pour la sécurité de l’aviation.

La concurrence avec Boeing

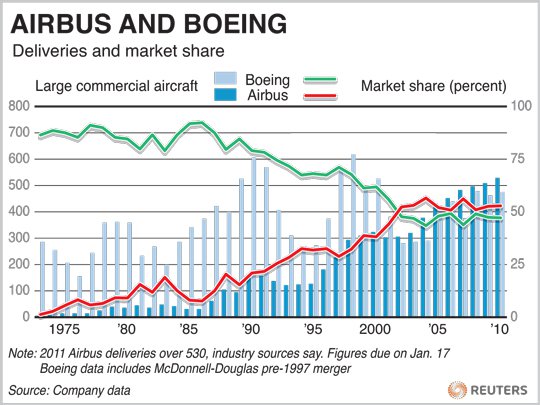

On ne peut pas parler d’Airbus sans parler de son concurrent direct Boeing et de leur histoire.

Sur ce graphique on peut voir le nombre d’avions commerciaux livrés par les deux sociétés au fil des années. On voit qu’Airbus a réussi à dépasser Boeing au niveau des parts de marché en 2002 avec environ 300 avions livrés. Le graphique s’arrête en 2010 avec plus de 500 avions livrés par Airbus qui était toujours au dessus de Boeing. C’est un vrai combat que se livrent les deux sociétés pour rester leader.

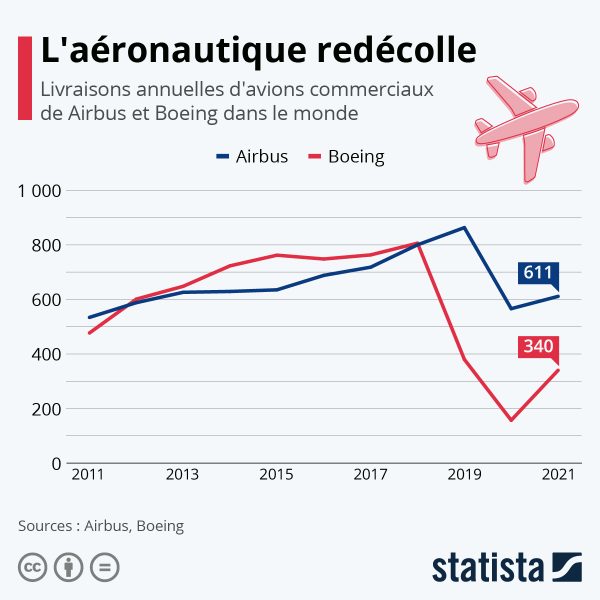

Ce graphique reprend en 2011 jusqu’à 2021. On note un gros changement en 2019. Airbus a largement repris la tête sur Boeing avec environ 850 avions livrés contre 400 pour Boeing. Cela s’explique par le crash des deux avions 737 Max de Boeing, en 2018 et 2019, qui avaient fait les gros titres.

Le film Netflix “Downfall : L’affaire Boeing” sorti en 2022 raconte comment les crashs de Boeing ont pu avoir lieu. Cela a nettement contribué à détériorer davantage son image. En effet, pour ne pas se faire dépasser par Airbus, Boeing avait sorti son 737 Max en urgence pour concurrencer le A320neo de son concurrent qui marchait trop bien. Malheureusement, ils auraient fermé les yeux sur la sécurité afin d’accélérer la mise sur le marché et privilégier le profit.

On vous laisse voir ce documentaire que l’on conseille fortement pour vous faire votre propre avis.

On voit qu’en 2020 la crise sanitaire du covid a marqué un très fort ralentissement des livraisons. Depuis 2021, la reprise semble se dessiner avec 611 avions livrés par Airbus. Toujours en avance par rapport aux 340 avions livrés par Boeing.

La famille A320, le fer de lance d’Airbus

On va faire un focus sur l’activité « ventes d’avions commerciaux » de Airbus. Elle représente 17.5 milliards d’euros du CA au S1 2022. Le nombre d’avions livrés au S1 2021 et au S1 2022 est resté le même, 297 avions.

77% des avions livrés au S1 2022 sont de la famille des A320. 10% de la famille des A350 (long courrier). Selon certaines sources le prix d’un A350 récent est d’environ 350M€ et le prix d’un A321neo serait de 130M€.

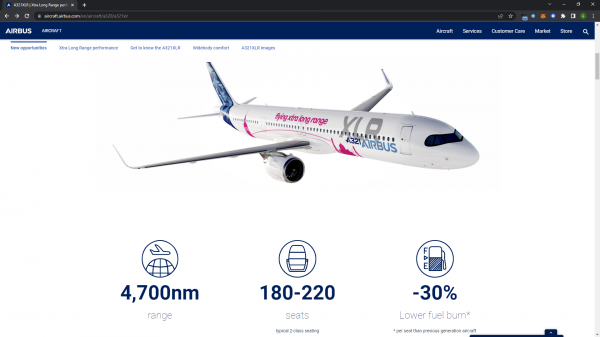

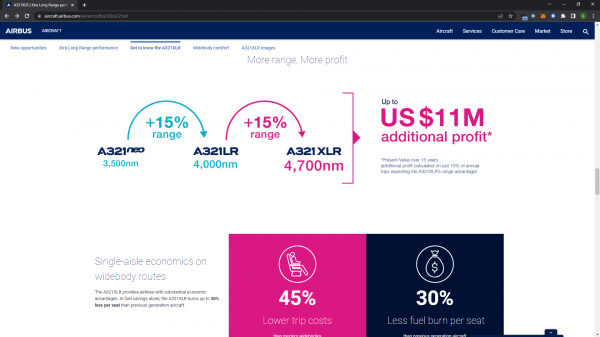

Ils annoncent la mise sur le marché d’un nouvel avion prévu début 2024, le A321XLR (pour extra long range). Un avion monocouloir capable de voler 11h. Il pourrait potentiellement devenir la nouvelle poule aux œufs d’or de Airbus. Il s’agit d’une information primordiale selon nous pour le futur de la société. Elle constitue un facteur non négligeable pour savoir si l’on souhaite investir ou pas dans Airbus.

On apprend également qu’ils envisagent la possibilité d’augmenter les prix de leurs avions étant donné la demande du marché et la reprise des vols internationaux.

Le A321XLR sera à priori plus économique de 30% en essence. Il pourra accueillir un peu plus de 200 passagers. C’est un véritable avion prêt à l’emploi. Facile à gérer pour le personnel navigant commercial, avec un faible nombre de sièges et capable de parcourir une longue distance. Plus besoin de devoir remplir des gros avions de 400/500 passagers pour les destinations lointaines. Un vrai gain en flexibilité pour les compagnies aériennes donc.

Une distance de 4700nm équivaut à environ 8700km. L’A321XLR pourra permettre aux compagnies aériennes de connecter des destinations lointaines comme New York à Rome, Londres à Vancouver, Delhi à Londres, Sydney à Kuala Lumpur.

Source : https://aircraft.airbus.com/en/aircraft/a320/a321xlr

Les prévisions 2022 modifiées à la baisse

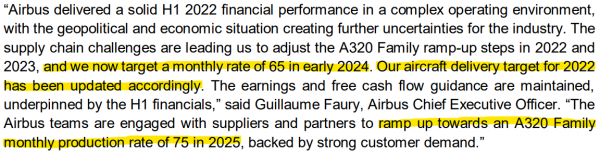

Il s’agit de la principale raison qui peut expliquer une réaction mitigée de la part des investisseurs. Airbus vise maintenant 700 avions commerciaux livrés sur l’année 2022 au lieu de 720 annoncés lors de la présentation du 1er trimestre 2022.

Pour rappel le nombre d’avions livrés était de 611 en 2021 et d’environ 850 en 2019, avant le covid.

De plus, Airbus avait annoncé pouvoir produire 65 A320 par mois dès l’été 2023. Mais cet objectif a été repoussé à début 2024. Soit 6 mois de différence.

Leur objectif de produire 75 A320 par mois en 2025 est resté inchangé.

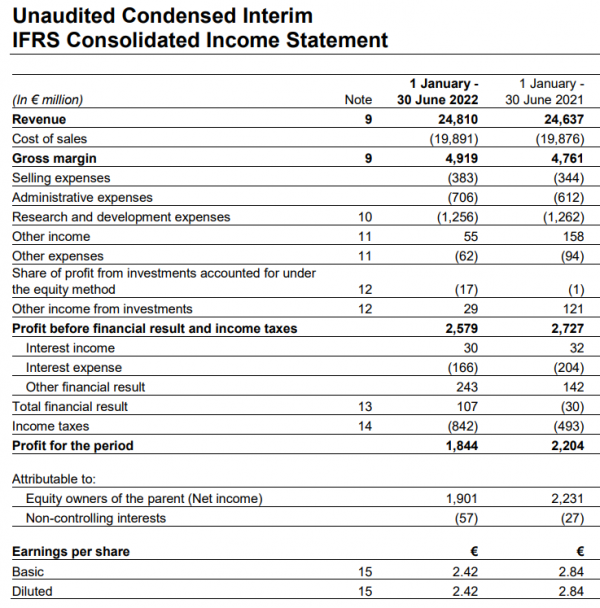

comparaison du S1 2022 avec le S1 2021

En comparant rapidement les chiffres du S1 2022 au S1 2021 on note une stabilité du chiffre d’affaires et de la marge commerciale à 20%. Les marges opérationnelle et nette se dégradent légèrement. La marge opérationnelle diminue de 11% à 10%. La marge nette diminue de 9% à 7%.

Globalement les S1 2021 et S1 2022 sont donc très similaires.

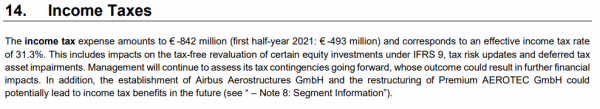

La baisse des marges s’explique par l’augmentation de certains coûts administratifs mais aussi et surtout par l’augmentation de l’impôt sur le résultat. Il s’agit visiblement de l’impact d’une réévaluation de certains investissements suite à une nouvelle règle comptable IFRS 9. Ce n’est donc pas vraiment lié au business et cet impact devrait disparaitre dans le futur à priori. On vous met ici l’explication sur l’augmentation de cet impôt sur le résultat.

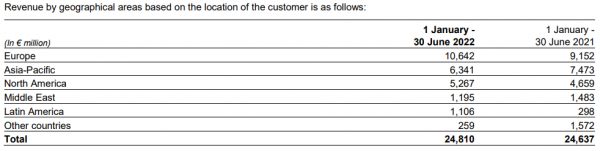

Répartition géographique du chiffre d’affaires d'Airbus

La répartition géographique du chiffre d’affaires est la suivante :

On peut noter qu’au 1er semestre 2022 les ventes ont bien repris en Europe et en Amérique du Nord tandis qu’elles ont diminué en Asie Pacifique. Probablement à cause de la réouverture plus lente de l’Asie suite à la crise covid.

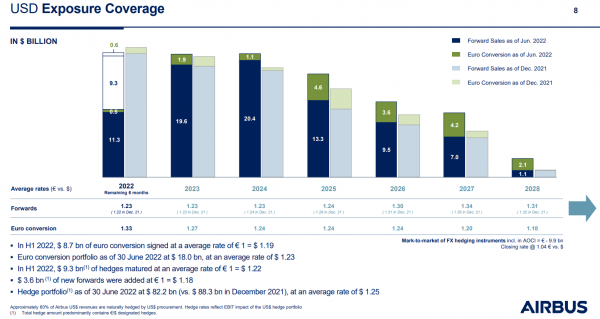

Airbus se couvre contre le risque de change

Vidéo de Zonebourse sur le sujet : https://www.youtube.com/watch?v=MjmtsQmbI3w

Il s’agit d’un point important concernant Airbus. Ils restent très transparent sur ce risque de change et semblent le gérer avec efficacité.

La société a environ 70% de son chiffre d’affaires total en $ comme on l’a vu avec la répartition géographique.

Sur ces 70% de CA en $, elle en a environ 60% qui sont couvert naturellement par des approvisionnement en $.

Le reste de ses coûts sont principalement en €.

Du coup Il lui reste 40% du CA en $ à couvrir.

Elle fait cela car les délais sont très longs pour les commandes de certains avions, jusqu’à 8 ans. Il faut donc qu’elle fige le prix de la vente pour ne pas se faire surprendre par les fluctuations du cours EUR/USD. Car le business d’Airbus est de vendre des avions et non pas de spéculer sur le change euro/dollars qui peut fortement varier en plusieurs années.

Si on regarde le calendrier des couvertures de change d’Airbus on voit qu’ils sont couverts pour 20 milliards de $ en 2024, 13 milliards de $ en 2025, etc…

Afin de figer le prix en dollars à un cours fixé aujourd’hui et éviter d’être impacté par une baisse du dollar, Airbus utilise des produits dérivés qui sont des contrats à terme ou « forward » en anglais.

Le but c’est de donner de la visibilité, de s’assurer que le prix de vente est bien en accord avec les coûts.

C’est pas facile de se couvrir, car il reste toujours des cas où des commandes sont annulées ou repoussées par exemple. Du coup Airbus a tendance à essayer de se couvrir naturellement le plus possible. Pour cela elle va notamment essayer d’augmenter sa proportion de coûts en dollars, en ouvrant des usines aux États-Unis par exemple. Ou bien elle va essayer de vendre le plus possible d’avions en €. mais c’est difficile car en dehors de l’Europe, la monnaie de transaction reste le $. Or ce sont les zones Asie-Pacifique et Etats-Unis qui ont globalement le plus de croissance attendue.

Airbus progresse car avant ils avaient environ 50% de leur exposition en $ qui était couverte naturellement et ils ont réussi à faire monter ce chiffre à 60% grâce notamment à leur usine d’assemblage en Alabama.

Boeing n’a pas ce problème puisque la quasi-totalité de ses coûts et de son chiffre d’affaires sont en dollars.

Avis et conclusion

Airbus est dans une situation confortable vis-à-vis de son concurrent Boeing. Contrairement à ce dernier, Airbus dispose d’une bonne image et elle continue de proposer des nouveaux avions très demandés. La sortie prochaine du nouveau A321XLR devrait apporter un relais de croissance intéressant dans les années à venir. Ça devrait permettre à Airbus de rester en tête de la course pendant encore quelques temps. Sa position de leader lui permet également d’envisager d’augmenter le prix de vente de ses avions.

On peut cependant noter une croissance relativement faible du chiffre d’affaires d’une année à l’autre. Cela peut s’expliquer par les problèmes mondiaux de supply chain ainsi que la reprise du trafic aérien qui n’est pas encore total.

Sa capitalisation boursière est de 85 milliards d’euros et son PER d’environ 22 au cours actuel de l’action. Notre position sur cette action représente un peu moins d’1% de notre portefeuille. Sa valorisation actuelle nous semble un peu tendue. Nous ne pensons pas renforcer pour le moment car il nous semble que de meilleures opportunités sont à prendre ailleurs.

Sources

Vous appréciez notre contenu ? Le meilleur moyen de nous soutenir est de passer par notre lien de parrainage si vous souhaitez ouvrir un compte.

Investir comporte un risque de perte.