Analyser l’allocation du capital d’une société est crucial pour évaluer sa capacité à croître et à générer des rendements pour les actionnaires.

Dans cet article, nous vous guiderons en deux étapes pour comprendre comment une entreprise réinvestit ses profits et comment elle équilibre ses décisions entre réinvestissement, remboursement de dettes et retour aux actionnaires. Vous apprendrez à identifier les sociétés qui maximisent leurs opportunités de croissance grâce à des stratégies de réinvestissement efficaces, tout en assurant des rendements solides à long terme pour leurs actionnaires.

Sommaire

Lien de parrainage.

Taux de réinvestissement

Préférez les sociétés qui réinvestissent le plus possible dans leur business pour se développer.

Le taux de réinvestissement, c’est le deuxième critère principal de Warren Buffett en plus du retour sur capital, pour trouver des “machines à intérêts composés”.

Le retour sur capital est l’un des ratios de profitabilité le plus important, mais ce qui est encore plus important c’est que le taux de réinvestissement du capital soit lui aussi élevé.

Cela signifie que pour chaque 1€ que l’entreprise gagne, elle puisse en réinvestir le plus possible dans son business pour générer plus que 1€ l’année suivante.

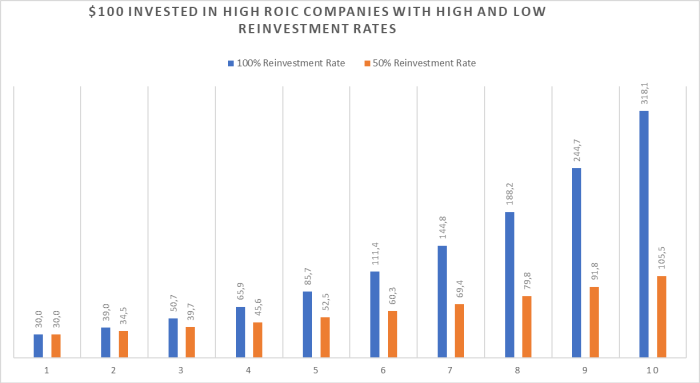

Exemple :

- La société bleue a un ROIC de 30% et un taux de réinvestissement de 100%.

- La société orange a également un ROIC de 30% mais un taux de réinvestissement de 50%.

L’écart est énorme après 10 ans.

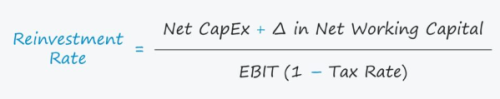

Comment calculer le taux de réinvestissement ?

Il existe de nombreuses façons d’obtenir le taux de réinvestissement. Voici un exemple de calcul communément admis :

Traduction :

- Net Capex = Investissements – Dotations aux amortissements.

- Variation in Net Working Capital = Variation du Besoin en Fonds de Roulement (BFR)

- EBIT = Résultat opérationnel

- Tax rate = Taux d’imposition

Etant donné que votre objectif n’est pas de perdre du temps à faire des calculs trop précis qui demandent de rechercher beaucoup d’informations dans les états financiers, nous avons préféré simplifier au maximum ce calcul. Cela afin que même les débutants puissent comprendre la logique qu’il y a derrière.

L’idée c’est donc d’identifier quelle proportion du bénéfice réalisé a été réinvestie dans le business sur une période donnée, plutôt qu’utilisée pour rembourser les dettes ou payer les actionnaires.

Notre calcul simplifié du taux de réinvestissement est alors : (Investissements + Acquisitions + R&D) / Résultat net

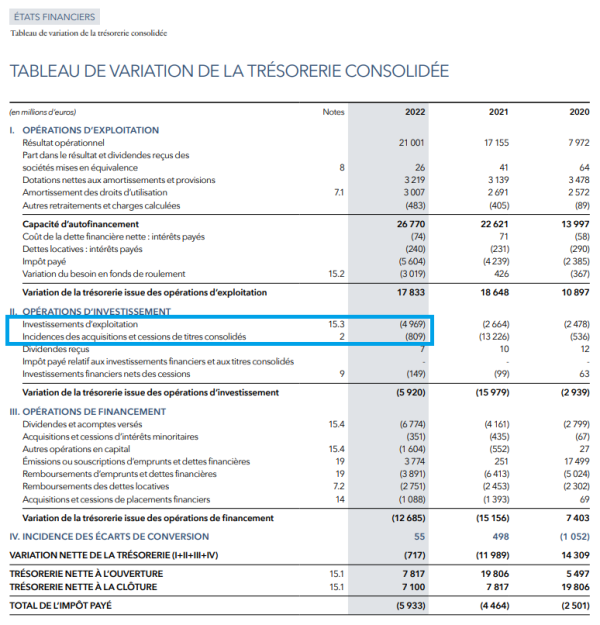

Voici un exemple concret avec le taux de réinvestissement de LVMH de 2023 :

- Les investissements et acquisitions se trouvent dans le tableau de flux de trésorerie : 7478€ + 721€

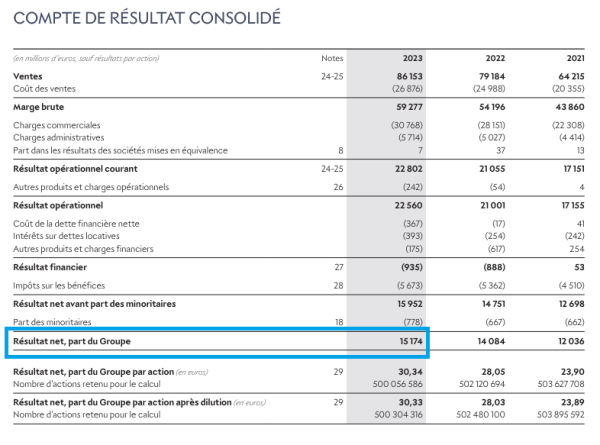

- Le résultat net se trouve dans le compte de résultat : 15.174€

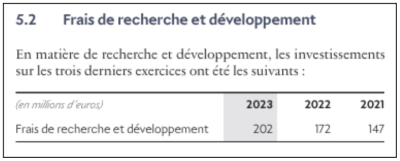

- La R&D se trouve dans le compte de résultat (ou en effectuant une recherche Ctrl+F “recherche et développement” dans la présentation) : 202€

Le taux de réinvestissement simplifié de LVMH pour 2023 est donc :

(7478 + 721 + 202) / (15174) = 55,4%

Comment interpréter l’information ?

Un bon taux de réinvestissement est supérieur à 50%.

Multipliez le taux de retour sur capital par le taux de réinvestissement pour obtenir une bonne approximation des rendements futurs des opérations de l’entreprise pour l’actionnaire.

Exemple LVMH en 2023 :

ROCE = 20,4% et taux de réinvestissement = 55,4%

20,4% x 55,4% = 11,3%

Vous pouvez aussi faire ce calcul avec le ROE (Résultat net / Capitaux propres) :

ROE = 24,2%

24,2% x 55,4% = 13,4%

Si la société ne réinvestit pas suffisamment le capital qu’elle génère alors sa croissance future risque d’être ralentie et le rendement à long terme pour l’actionnaire aussi.

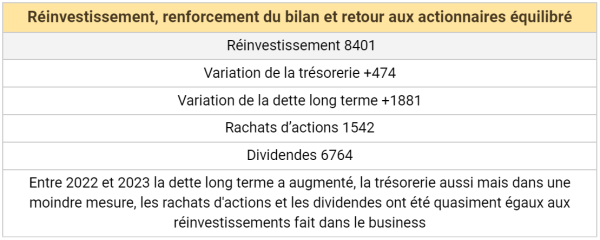

Comparaison avec les éléments de retour aux actionnaires

Le management a plusieurs choix qui s’offrent à lui en termes d’allocation de capital. Du plus intéressant au moins intéressant pour l’actionnaire, il peut :

- Réinvestir le capital dans le business pour le développer s’il juge que le retour sur capital sera élevé, par le biais de :

- Capex (investissements matériels)

- Opex (investissements opérationnels)

- Acquisitions d’autres sociétés

- Renforcer le bilan :

- en conservant des liquidités (pour pouvoir saisir des opportunités)

- ou en remboursant les dettes

- Faire un retour aux actionnaires par le biais de :

- rachat d’actions

- ou dividendes

En tant qu’actionnaire, vous préférez que la société réinvestisse la majeure partie du capital dans le business à un taux de retour sur capital élevé.

« L’entreprise idéale génère un très gros retour sur le capital investi et continue d’investir une grande partie de ce capital au même taux élevé. Elle devient alors une machine à intérêts composés. » – Warren Buffett

- Si le management considère que le retour sur capital d’un réinvestissement dans le business ne sera pas suffisant, alors il peut choisir de rembourser la dette pour réduire le risque et améliorer la santé financière de l’entreprise. C’est une bonne chose, mais le retour pour les actionnaires de ce type de décision est alors plus faible qu’un réinvestissement dans le business.

- Si le management considère qu’il n’y a pas besoin de rembourser la dette car elle est déjà faible, alors il peut choisir de faire des rachats d’actions s’il trouve que le prix de l’action de la société est sous-valorisé. Le rachat d’actions fait baisser le nombre d’actions en circulation. C’est une bonne chose aussi, mais le retour pour les actionnaires de ce type de décision est lui aussi plus faible qu’un réinvestissement dans le business.

- Si le management considère qu’il n’a pas d’autres options, alors il peut choisir de verser un dividende aux actionnaires pour se débarrasser du capital dont il ne sait quoi faire. Le retour pour les actionnaires de ce type de décision est alors plus faible qu’un réinvestissement dans le business. De plus, il revient maintenant à l’actionnaire de réinvestir les dividendes touchés, après être passé par la case impôt, s’il veut continuer à profiter de l’effet des intérêts composés.

Attention à ce que la société ne verse pas trop de dividende et qu’elle préfère plutôt réinvestir le capital dans son business pour croître. En effet, ce n’est pas en piochant dans son capital pour verser des gros dividendes que vous pouvez espérer que la société s’agrandisse rapidement dans le futur.

« Je prédis que le jour où Berkshire déclarera un dividende, l’action baissera. C’est sûr qu’elle baissera. Et elle devrait baisser car c’est en quelque sorte l’aveu qu’une machine à intérêts composés a perdu sa capacité à poursuivre sur cette voie. »

– Warren Buffett en 2011

À noter : la décision de verser un dividende peut aussi être due au fait que les actionnaires qui ont le contrôle de la société ont envie de transformer le capital qu’ils détiennent dans la société en cash sans avoir à vendre leurs actions (auquel cas ils perdraient du contrôle).

Exemple pour LVMH :

Merci d’avoir lu cet article. Si vous souhaitez continuer à lire notre contenu dans l’ordre, l’article suivant constitue la suite logique de celui-ci.

Vous appréciez notre contenu ? Le meilleur moyen de nous soutenir est de passer par notre lien de parrainage si vous souhaitez ouvrir un compte.

Lien de parrainage.