Avant de plonger dans le monde de la bourse, il est crucial de poser des bases solides pour maximiser vos chances de succès. Que vous soyez débutant ou souhaitiez améliorer vos stratégies d’investissement, il y a trois étapes essentielles à suivre avant de commencer.

Cet article vous guidera à travers ces étapes, de la gestion de vos dettes à la constitution d’un fonds de sécurité, sans oublier l’optimisation de vos placements actuels. Découvrez pourquoi ces actions préliminaires sont indispensables pour bâtir un portefeuille solide et éviter les erreurs coûteuses.

Sommaire

Lien de parrainage.

1ère étape : Purger les mauvaises dettes

Pourquoi chercher à générer un rendement de 5% sur vos placements si vous avez un crédit à la consommation qui vous coûte 5% d’intérêt en parallèle ?

Il est plus judicieux de rembourser ce crédit avec l’argent que vous comptiez investir.

En effet, rembourser un crédit coûtant 5% d’intérêts équivaut à investir dans un placement rapportant 5% de rendement. Sauf que c’est plus simple et garanti.

En matière de gestion de patrimoine, la simplicité est toujours préférable. On vous explique comment augmenter votre capacité d’épargne et optimiser vos placements dans cet article.

2ème étape : Se constituer un fonds de sécurité pour investir sereinement

Une fois vos mauvaises dettes éliminées, il est temps de constituer un fonds de sécurité. Ce fonds devrait représenter entre 6 et 12 mois de dépenses, en fonction de vos besoins et de votre tolérance au risque.

Exemple :

- Si vous êtes un jeune célibataire, l’épargne de précaution devrait couvrir environ 6 mois de dépenses.

- Si vous êtes en couple avec des enfants, visez plutôt 12 mois.

Ce fonds de sécurité vous permettra d’investir en toute sérénité, sans avoir à liquider vos investissements en cas de coup dur. Il doit être facilement accessible et placé sur un produit financier garanti et liquide.

Les livrets d’épargne sont donc particulièrement adaptés à cet usage :

- Livret A (Taux 3% net – Plafond 22 950€).

- LDDS (Taux 3% net – Plafond 12 000€).

- LEP (Taux 4% net – Plafond 10 000€) si vous répondez aux conditions de revenus, moins de 1700€ net/mois environ pour une personne seule.

Les taux de rendement de ces livrets réglementés sont recalculés tous les 6 mois (les 1er février et les 1er août) en fonction notamment de l’inflation.

Attention : Les livrets d’épargne ne sont pas conçus pour l’investissement à long terme. Ne confondez pas “épargner” et “investir” (on en parle dans cet article). L’épargne ne vous enrichit pas ; pour cela, il faut investir. Beaucoup pensent qu’il faut être riche pour investir, mais c’est l’inverse : il faut investir pour s’enrichir.

Évitez l’excès d’épargne.

Veillez à ne pas épargner un montant trop important sur vos livrets. Cet argent qui ne travaille pas à un taux de rendement suffisamment élevé générera un manque à gagner (coût d’opportunité).

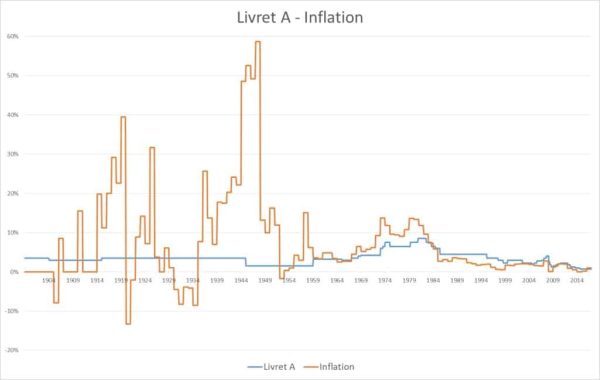

De plus, si le rendement du livret est inférieur à l’inflation, vous allez perdre du pouvoir d’achat, comme cela a été le cas historiquement.

Le Livret A a eu une performance nette d’inflation de -3% par an depuis 1900.

Source : https://www.epargnant30.fr

3ème étape : Remplacer les produits financiers aux frais élevés par des alternatives à frais réduits

Avant de plonger dans de nouveaux investissements, il est crucial de revoir vos placements existants. Pourquoi ? Parce que le remplacement des produits à frais élevés par des alternatives à frais réduits peut faire une différence significative sur le long terme. On en parle dans cet article.

Les fonds d'investissement actifs aux frais excessifs

Les fonds actifs facturent généralement entre 1,5% et 2,5% de frais par an.

En revanche, les ETF indiciels passifs ne facturent qu’environ 0,1% à 0,5% de frais par an.

Cette différence de frais peut sembler minime mais elle va sérieusement impacter l’appréciation du capital sur le long terme car les frais grignotent la performance de manière exponentielle.

Exemple : 100 000€ investis sur 30 ans à 7% par an

- avec un produit qui coûte 2%/an : vous obtenez 432 .194 €.

- avec un produit qui coûte 0,15%/an : vous obtenez 729 .853 €.

C’est pourquoi il est impératif d’éviter les fonds actifs, en particulier les fonds “maison” disponibles en unités de compte dans les assurances-vie de mauvaise qualité que votre conseiller bancaire ou votre CGP pourrait vous proposer.

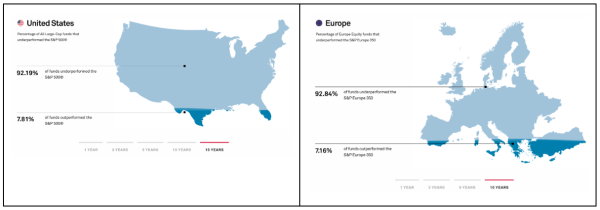

- Ces fonds battent rarement le marché (l’étude SPIVA réalisée par S&P montre que sur une période de 15 ans, 90% des fonds actifs sous-performent le marché).

- Le seul objectif des gestionnaires est d’augmenter leurs actifs sous gestion pour toucher plus de commissions.

Les mauvaises assurances vie

Les mauvaises assurances vie peuvent facilement être remplacées par des options moins coûteuses et/ou plus flexibles. Mais comment reconnaître une mauvaise assurance vie ?

Une mauvaise assurance vie se caractérise par plusieurs facteurs.

- Elle vous limite à investir uniquement dans des fonds de gestion “maison” en tant qu’unités de compte (en plus du fonds euro), sans proposer d’ETF ou de SCPI.

- Elle comporte des frais d’enveloppe, des frais de versement, des frais de gestion élevés, parfois des frais de pilotage et elle facture chaque arbitrage à un tarif exorbitant.

La clôture d’une assurance vie : un processus simple

La clôture d’une assurance vie est un processus relativement simple. Une lettre de rachat total adressée à votre banque ou à votre assureur suffit généralement pour transférer l’argent d’une mauvaise assurance vie vers votre compte bancaire en moins d’une semaine. Vous pouvez facilement trouver des modèles de lettre en ligne pour vous aider dans cette démarche.

Cependant, si vous avez plus de 70 ans, il serait préférable de ne pas clôturer l’assurance vie que vous possédez déjà, car vous risqueriez de perdre les avantages acquis en matière de transmission. On en parle dans cet article.

La gestion pilotée

Les plateformes de gestion pilotée comme Yomoni, Nalo, ou Mon Petit Placement séduisent de nombreux investisseurs avec la promesse d’un investissement simplifié et clé en main. Cependant, elles se contentent souvent d’agréger des ETF, tout en facturant des frais annuels de 1% à 2%. Pour les investisseurs déjà familiers avec les ETF, la gestion pilotée représente une dépense inutile.

Pour en savoir plus sur ces plateformes, leurs offres, et pourquoi une gestion libre pourrait être une alternative plus économique, consultez notre article complet.

Merci d’avoir lu cet article. Si vous souhaitez continuer à lire notre contenu dans l’ordre, l’article suivant constitue la suite logique de celui-ci.

Vous appréciez notre contenu ? Le meilleur moyen de nous soutenir est de passer par notre lien de parrainage si vous souhaitez ouvrir un compte.

Lien de parrainage.