Pour réussir à long terme dans la gestion de son patrimoine, il est crucial de maîtriser à la fois sa capacité d’épargne et l’optimisation de ses placements financiers.

Cet article vous guidera à travers deux étapes essentielles : augmenter votre capacité d’épargne en analysant vos finances personnelles et optimiser vos placements pour maximiser vos rendements. En comprenant mieux votre situation financière et en simplifiant vos investissements, vous serez en mesure de prendre des décisions éclairées et d’avancer sereinement vers vos objectifs financiers.

Sommaire

Lien de parrainage.

Étudier l’état de ses finances personnelles

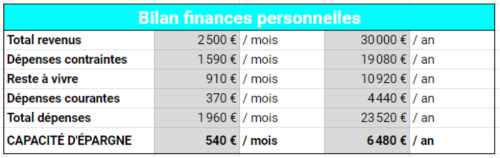

Après avoir établi le bilan de votre patrimoine, la prochaine étape consiste à dresser un état de vos finances personnelles. Ce processus peut s’apparenter à la création d’un compte de résultat relativement similaire à celui d’une entreprise.

Vous pouvez obtenir gratuitement notre Tableur d’analyse de patrimoine sur cette page pour faire votre propre état des finances personnelles. Les tableaux et graphiques de l’article proviennent de cet outil gratuit.

Comprendre le “reste à vivre”

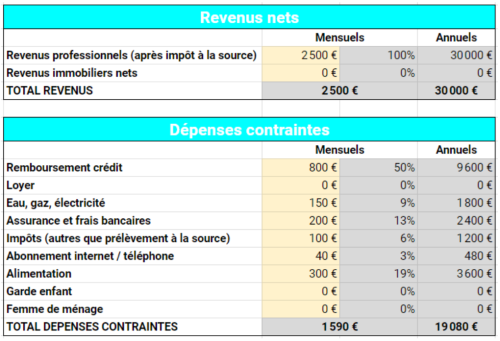

L’état financier personnel commence par l’identification de vos revenus professionnels et immobiliers. Ensuite, toutes les dépenses contraintes sont soustraites pour calculer ce que l’on pourrait appeler le “reste à vivre”.

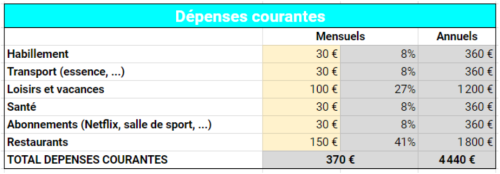

Sur le “reste à vivre”, on soustrait ensuite les dépenses courantes pour obtenir la capacité d’épargne.

Il est bien entendu recommandé de remplir ces états à partir de vos relevés bancaires des derniers mois pour obtenir une image précise de vos finances.

Quelles décisions prendre à partir de cet état ?

Remplir ces tableaux de manière juste et honnête permet de mettre en évidence les problèmes de dépenses excessives, s’il y en a. Cela vous aide à identifier les dépenses qui peuvent être réduites pour augmenter votre capacité d’épargne.

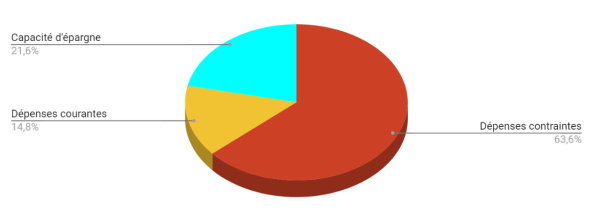

En général, un profil financier équilibré se compose de :

- 50% de dépenses contraintes.

- 30% de dépenses courantes.

- 20% de capacité d’épargne.

Réduire les dépenses et/ou augmenter les revenus

Il existe 3 leviers à actionner pour augmenter votre capacité d’épargne.

1 – Réduire les dépenses courantes : Le moyen le plus simple est de modifier vos habitudes de consommation ou d’annuler des abonnements inutiles.

2 – Économiser sur les dépenses contraintes : Il est également possible de réaliser des économies en renégociant par exemple les tarifs d’une assurance ou de frais bancaires, ou en renégociant le taux d’intérêt de votre prêt si les taux ont baissé depuis que vous l’avez contracté.

3 – Augmenter les revenus : Enfin, il est bien sûr possible de renégocier votre salaire ou de développer une petite activité annexe, tout en conservant vos habitudes de consommation actuelles.

En étant conscient de l’état de vos finances personnelles, vous serez en mesure de prendre des décisions financières éclairées et d’avancer efficacement vers vos objectifs financiers.

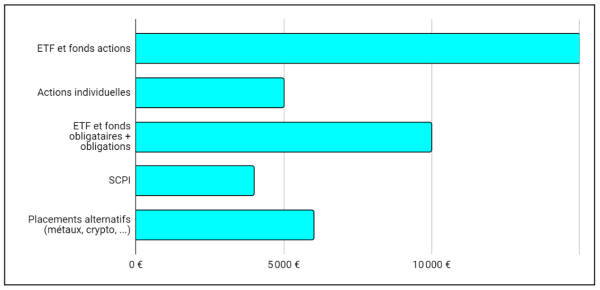

Faire une liste de ses placements financiers

Quel est l’objectif de cette liste ?

La simplicité est la clé de la gestion efficace de vos placements financiers. Vous devez être capable de faire rapidement un état de vos investissements. C’est essentiel pour comprendre où votre patrimoine est investi et pour prendre des décisions éclairées sur vos futurs investissements.

Si l’examen de vos placements financiers vous semble compliqué, c’est probablement un signe que vous avez diversifié vos investissements de manière excessive. C’est un problème qui nécessite une attention immédiate.

Objectif : Simplification des placements financiers.

L’objectif principal de cet examen est de déterminer quels aspects de vos placements financiers peuvent être simplifiés. Cela doit être fait avant même de penser à investir dans de nouveaux actifs.

Quelles actions entreprendre à partir de cette liste ?

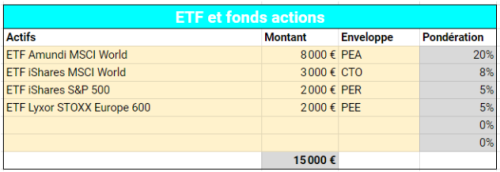

Vous pouvez obtenir gratuitement notre Tableur d’analyse de patrimoine sur cette page pour faire votre propre état des placements financiers. Une fois que vous avez fait l’état de vos placements financiers actuels, plusieurs actions peuvent être mises en place pour optimiser votre patrimoine financier :

- Remplacement des Fonds actions actifs : Envisagez de remplacer les fonds actions actifs par des ETF actions qui ont moins de frais. On parle des avantages des ETF dans cet article.

- Optimisation des ETF : Remplacez les ETF distribuants par des ETF capitalisants pour profiter pleinement de l’effet des intérêts composés sans avoir à payer d’impôts sur les dividendes. On parle des critères de sélection d’ETF dans cet article.

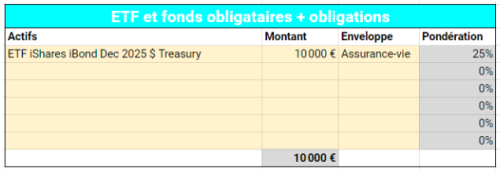

- Modification des ETF et Fonds obligataires : Considérez le remplacement des ETF et fonds obligataires par des ETF obligataires datés (capitalisants) ou des obligations en direct.

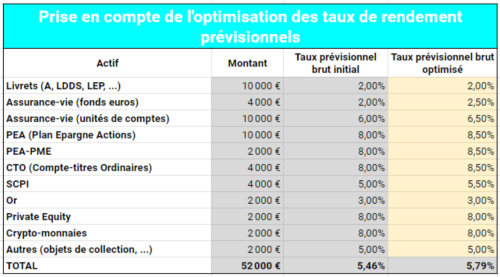

Après avoir décidé quels actifs peuvent être remplacés et après avoir effectué les changements nécessaire, vous devriez gagner quelques points de rendement prévisionnels supplémentaires sur vos placements.

L’étape suivante consiste à faire des projections pour l’avenir de vos placements financiers.

Merci d’avoir lu cet article. Si vous souhaitez continuer à lire notre contenu dans l’ordre, l’article suivant constitue la suite logique de celui-ci.

Vous appréciez notre contenu ? Le meilleur moyen de nous soutenir est de passer par notre lien de parrainage si vous souhaitez ouvrir un compte.

Lien de parrainage.