Dois-je investir en ETF maintenant ou attendre ? C’est une question que se posent de nombreux investisseurs, surtout lorsque les marchés sont volatils. Cependant, essayer de prédire le bon moment pour entrer sur le marché est souvent moins efficace que d’investir progressivement sur le long terme.

Comme le dit l’adage « Time in the market beats timing the market », il est plus judicieux de se concentrer sur la durée pendant laquelle vous restez investi plutôt que d’essayer d’anticiper les baisses ou hausses du marché.

Dans cet article, nous explorons les meilleures stratégies pour investir sereinement en ETF, peu importe les conditions du marché.

Sommaire

Lien de parrainage.

“Time in the market beats timing the market”

En théorie, il a été démontré que les performances sont maximisées en investissant le plus tôt possible sans réfléchir. Car les crises ont un timing impossible à prédire et à exploiter de toute façon. Pour en savoir plus, vous pouvez consulter notre article Peut-on timer le marché sur un ETF S&P 500 et surperformer ?

De plus, les marchés financiers ne sont pas vraiment corrélés à l’économie.

« The market has a soul of its own. »

Par exemple, considérer que les marchés vont baisser parce que l’économie va mal n’est pas une bonne stratégie. Ou du moins ils ne baisseront pas forcément dans le même timing.

- Si vous attendez la prochaine crise pour investir, vous risquez de l’attendre pendant longtemps et au final rater toute la hausse précédente.

- Et si crise il y a, peut-être que le plus bas de cette crise sera plus haut que là où vous auriez dû investir initialement.

“Beaucoup plus d’argent a été perdu en bourse par les investisseurs tentant d’éviter les corrections que dans les corrections elles-mêmes”

– Peter Lynch

Exemple concret :

Vous vous rappelez de l’élection de Trump fin 2016 ?

Et bien pendant toute l’année 2017 la forte hausse des marchés américains paraissait un peu étonnante, car tous les médias répétaient sans arrêt « ce n’est pas normal que ça monte, Trump va faire des bêtises, etc… »

Celui qui attendait une crise suite à une bêtise de Trump aurait attendu pendant toute la hausse de 2017 et 2018. Il n’y a que fin 2018 où le S&P 500 a chuté de 20%.

Malgré cette chute, le S&P 500 est seulement retourné au prix auquel il était début 2017.

Il fallait être un génie pour acheter au plus bas de cette baisse (fin 2018) car comme d’habitude pendant les baisses, tout le monde panique et dit « ça ira encore plus bas ce n’est pas terminé ».

Même le plus bas de la crise covid début 2020 a seulement atteint les prix de début 2017.

Aujourd’hui, il faudrait une baisse supplémentaire de plus de 50% du S&P 500 pour atteindre les prix de début 2017.

Autant dire que celui qui a acheté un ETF S&P 500 au moment de l’élection de Trump (au moment où tout le monde disait de ne pas le faire) est plutôt tranquille maintenant.

Que faire si vous pensez qu’il ne faut pas investir en ETF tout de suite ?

On connaît l’importance de la psychologie dans l’investissement et on se rend bien compte que c’est compliqué d’investir sur un marché lorsqu’il est au plus haut.

La meilleure technique pour être à l’aise psychologiquement et dormir sur ses deux oreilles, c’est d’investir petit à petit une partie de son revenu mensuel sans essayer de timer le marché (méthode “DCA” pour “Dollar Cost Averaging”). On en parle dans cet article.

En faisant ça, même si les marchés baissent, le prix de revient de vos investissements sera lissé de plus en plus et le timing de vos entrées n’aura plus d’importance sur le long terme.

Si vous avez une grosse somme d’argent que vous n’osez pas investir en bourse d’un coup c’est normal, investissez là simplement petit à petit en la découpant en plusieurs parts étalées dans le temps (sur 1 ou 2 ans par exemple).

Exemple : Si vous avez 100 000€ à investir en bourse :

- Placez dans un premier temps la somme dans des fonds monétaires sans risque à 3,40%.

- Récupérez la somme placée dans les fonds monétaires petit à petit et étalez l’investissement dans un ETF MSCI World sur une période de 1 à 2 ans (c’est-à-dire en investissant entre 5 000€ et 10 000€ par mois).

Lien de parrainage.

En théorie, plusieurs études (celles de Vanguard ou PWL Capital) ont prouvé que tout investir d’un coup (Lump Sum) permet de maximiser la performance sur le long terme par rapport à l’investissement régulier dans le temps (DCA). Cependant il vaut mieux être serein et rater un peu de performance que de suivre des théories censées la maximiser et être stressé par ses investissements.

Il se peut que certains marchés soient à leur plus haut historique mais qu’il y ait toutefois d’autres opportunités sur des marchés qui sont encore loin de leurs plus hauts historiques.

Si par exemple les marchés américains et européens vous semblent trop valorisés et que les marchés asiatiques ne le sont pas, il peut être intéressant d’investir là en attendant que les autres marchés reviennent à des niveaux sur lesquels vous seriez plus à l’aise.

Personnellement, il nous arrive d’investir dans des ETF différents selon l’évolution des marchés et les opportunités qu’on voit.

Dans tous les cas, investir dans n’importe quel ETF indiciel large populaire à bas coûts ne sera jamais une grosse erreur sur le long terme.

Un outil pour timer ses achats d'ETF : le Fear and Greed Index

Nous déconseillons d’essayer de timer le marché. En particulier d’essayer de vendre vos positions quand vous pensez que le marché est “trop haut”.

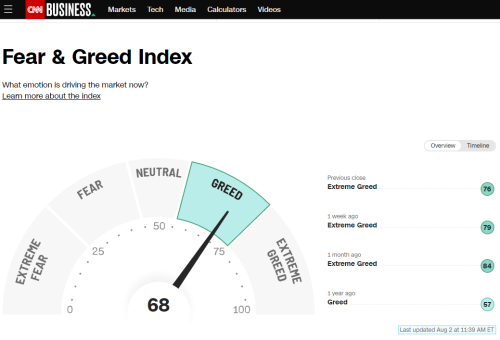

Cependant, le Fear and Greed Index de CNN est une référence dans le milieu et nous trouvons qu’il peut être intéressant de l’utiliser pour timer des nouveaux achats.

En effet, l’indice peut permettre d’éviter de prendre des nouvelles positions dans les phases où le marché est en pleine euphorie.

C’est impressionnant de voir à quel point le Fear and Greed Index reflète le sentiment général qu’on constate sur les réseaux sociaux. C’est un bon outil pour prendre du recul psychologiquement sur la situation et éviter de se laisser emporter par ses sentiments.

Vous pouvez retrouver le Fear and Greed Index ici.

Cet indice donne une notation sur 100 du sentiment général du marché sur le S&P 500, à partir de 7 indicateurs.

- Entre 0 et 25 : la peur est extrême sur les marchés.

- Entre 25 et 45 : il y a de la peur sur les marchés.

- Entre 45 et 55 : le sentiment sur les marchés est neutre.

- Entre 55 et 75 : il y a de l’avarice sur les marchés.

- Entre 75 et 100 : l’avarice est extrême sur les marchés.

C’est un indice à utiliser en étant contrariant.

Lorsque le Fear and Greed Index est au-dessus de 75, l’idée est d’essayer de ralentir les achats de nouvelles positions et d’augmenter la position cash en fonds monétaires.

Lorsque le Fear and Greed Index est en dessous de 25, ce n’est pas le moment de paniquer et de vendre mais au contraire d’acheter un peu plus d’ETF indiciel.

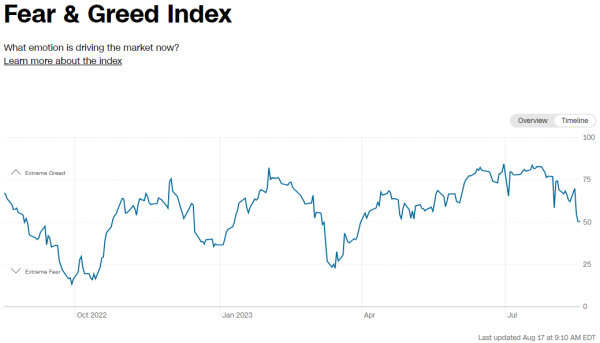

Il suffit de superposer le graphique du Fear and Greed Index et celui du S&P 500 pour se rendre compte de la pertinence de cet indice pour indiquer les retournements du marché avec une relative précision :

Lien de parrainage.

Les 7 indicateurs qui composent l’indice sont :

- Le momentum du marché à partir de la moyenne mobile 125 jours du S&P 500 :

- Plus le S&P 500 est au-dessus de sa MM 125 jours, plus le marché est avare.

- Plus le S&P 500 est en dessous de sa MM 125 jours, plus le marché a peur.

- La force des prix à partir de la différence entre le nombre d’actions du NYSE au plus haut et celles au plus bas sur 52 semaines :

- Plus le nombre d’actions au plus haut sur 52 semaines est supérieur, plus le marché est avare.

- Plus le nombre d’actions au plus bas sur 52 semaines est supérieur, plus le marché a peur.

- La respiration des prix à partir de l’indicateur McClellan Volume Summation sur toutes les actions du NYSE :

- Plus le nombre d’actions du NYSE qui sont en hausse est élevé, plus le marché est avare.

- Plus le nombre d’actions du NYSE qui sont en baisse est élevé, plus le marché a peur.

- Le ratio d’options put/call sur les 5 derniers jours :

- Quand le ratio est inférieur à 1, il y a moins d’options put que d’options call donc le marché est avare.

- Quand le ratio est supérieur à 1, il y a plus d’options put que d’options call donc le marché a peur.

- La volatilité du marché à partir de la moyenne mobile 50 jours du VIX (aussi appelé l’indice de la peur par les médias) :

- Plus le VIX est en dessous de sa MM 50 jours, plus le marché est avare.

- Plus le VIX est au-dessus de sa MM 50 jours, plus le marché a peur.

- La demande d’une alternative sans risque à partir de la différence entre la performance moyenne sur les 20 derniers jours des actions versus celle des obligations :

- Plus la performance des actions a été supérieure à celle des obligations, plus le marché est avare.

- Plus la performance des obligations a été supérieure à celle des actions, plus le marché a peur.

- La demande des obligations risquées à partir de la différence entre le taux d’intérêt des “junk bonds” versus celui des obligations “investment grade” :

- Plus la différence de taux d’intérêt entre les obligations risquées et non-risquées est faible, plus le marché est avare.

- Plus la différence de taux d’intérêt entre les obligations risquées et non-risquées est importante, plus le marché a peur.

Toujours peur d'investir au pire moment sur les ETF ?

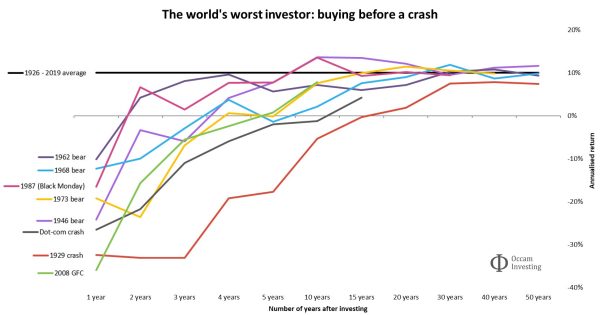

Le graphique ci-dessous montre le rendement annualisé d’un investisseur malchanceux qui aurait investi à chaque fois juste avant un krach de plus de 20% 👇

On voit que malgré un investissement au pire moment possible, si la durée de placement est longue alors le rendement annuel de l’investissement fini par se rapprocher du rendement moyen à long terme (environ 9%/an pour le marché actions US).

Le crash de 1929 fait tout de même figure d’exception (le marché a chuté d’environ 90% donc difficile de rattraper ça).

➡ Au bout de 15 ans tous les autres scénarios sont repassés positifs (même pour celui qui aurait investi juste avant la bulle internet de 2000).

➡ Au bout de 25 ans les rendements annuels se rapprochent de la perf moyenne du marché.

⚠️ Il n’empêche que la différence au bout de 25 ans entre un rendement de 7%/an et de 9%/an est énorme, on ne dit pas le contraire.

Dans ce graphique il est question d’investissement en « one shot » (lump sum), alors qu’en investissant régulièrement en DCA mensuellement le rendement annuel moyen est atteint bien plus rapidement et colle parfaitement.

Si vous avez un horizon de placement à long terme alors ce graphique devrait vous rassurer pour continuer vos investissements réguliers en ETF.

Merci d’avoir lu cet article. Si vous souhaitez continuer à lire notre contenu dans l’ordre, l’article suivant constitue la suite logique de celui-ci.

Vous appréciez notre contenu ? Le meilleur moyen de nous soutenir est de passer par notre lien de parrainage si vous souhaitez ouvrir un compte.

Lien de parrainage.