Le taux du Livret A, du LDDS et du Livret Jeune passe de 1% à 2%.

Le taux du LEP (livret d’épargne populaire) passe de 2,2% à 4,6%. Ce 4ème livret d’épargne est souvent oublié alors que près de la moitié des Français y seraient éligibles.

Malgré ces hausses, les livrets d’épargne ne permettent toujours pas de s’enrichir sur le long terme.

Investir comporte un risque de perte.

Le LEP : livret d’épargne oublié mais intéressant

Le plafond du LEP est de 7 700€ tandis que celui du Livret A est de 22 950€. Le LEP est seulement disponible sous conditions de ressources. Il faut avoir un revenu fiscal inférieur à 20 296€ pour une personne seule et inférieur à 52 811€ pour 2 parents et 3 enfants par exemple.

Lien vers les conditions à respecter pour le LEP : https://www.service-public.fr/particuliers/actualites/A15521

La Banque de France rappelle souvent que le LEP est un livret sous-utilisé. Les français ne sont pas forcément au courant qu’il existe. Pourtant, son taux de 4,6% devient maintenant bien plus intéressant que le taux des 3 autres livrets.

Il devient également bien plus intéressant de placer son argent sur le LEP plutôt que sur n’importe quelle assurance vie en fonds euros, dont les taux d’intérêt se situent aux alentours de 2,5%. Le LEP a la particularité d’être beaucoup plus liquide et plus simple d’utilisation qu’une assurance vie, en plus d’être défiscalisé.

Pourquoi les taux des livrets d’épargne augmentent ?

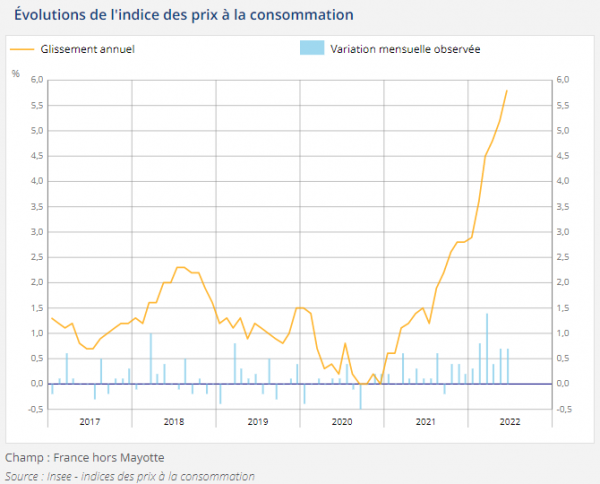

Cette hausse des taux fait suite à la hausse de l’inflation qu’on connaît ces derniers mois. La formule de calcul prend notamment en compte l’inflation des 6 derniers mois.

En Juin, l’inflation a atteint 5,8% sur un an en France.

Lien vers les chiffres de l’insee : https://www.insee.fr/fr/statistiques/6475533

Quand l’inflation augmente de cette façon, le taux des livrets d’épargne est censé suivre la cadence car l’inflation fait perdre du pouvoir d’achat. Pour récupérer ce pouvoir d’achat, la règle de base est de placer son argent à un taux qui est supérieur à l’inflation.

Ici, le calcul est très simple. Le taux d’intérêt du livret A est de 2%, l’inflation est de 5,8%, quand on fait la différence on obtient un rendement réel négatif de 3,8%. Donc lorsqu’on met de l’argent sur le livret A on perd encore du pouvoir d’achat actuellement. Même le taux du LEP particulièrement intéressant de 4,6% est encore inférieur à l’inflation.

On peut en conclure que ces livrets ne sont pas faits pour investir dans le but de s’enrichir sur le long terme. En effet, il faut bien faire la différence entre épargner et investir.

Notre avis sur l’utilité du Livret A

Quand on place 10 000€ sur un Livret A, à la fin de l’année on aura gagné 200 euros sur un an. Autant dire que ce n’est pas une somme exceptionnelle. De plus, avec une inflation à 5,8% notre pouvoir d’achat sur ces 10 000€ a diminué de 580€ sur un an.

Le Livret A ne devrait selon nous servir que pour l’épargne de précaution, pas plus. L’épargne de précaution dépend de chacun. Pour certains ce sera 3 mois de dépenses, pour d’autres 6 ou 12 mois de dépenses.

En mettant son épargne de précaution sur le livret A elle se retrouve « à l’extérieur » de son compte courant. On fait ensuite le pacte avec soi-même de ne pas y toucher quand on a des envies d’achats impulsives. Le Livret A ne devrait servir que pour des dépenses imprévues qui sont importantes comme une réparation de voiture ou des travaux chez soi par exemple.

Le livret A est donc utile pour cloisonner son épargne de précaution. C’est contre-productif de faire des allers-retours Livret A / compte courant pour faire des dépenses de tous les jours puisque comme on l’a vu 10 000€ ne font gagner que 200€ à la fin d’une année.

Le reste de l’argent qui n’est pas dans l’épargne de précaution doit absolument être investi de manière efficace pour ne pas perdre de pouvoir d’achat.

Différence entre épargner et investir

Il faut bien faire la distinction entre investir et épargner, qui sont deux choses différentes. Épargner ne permet pas de s’enrichir sur le long terme. Pour cela il faut investir.

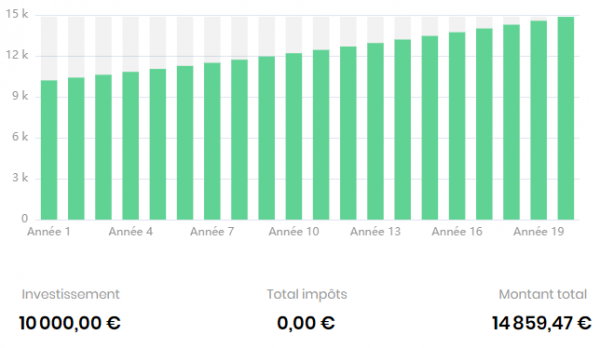

Calcul d’intérêts composés de 10 000€ placés à 2% pendant 20 ans :

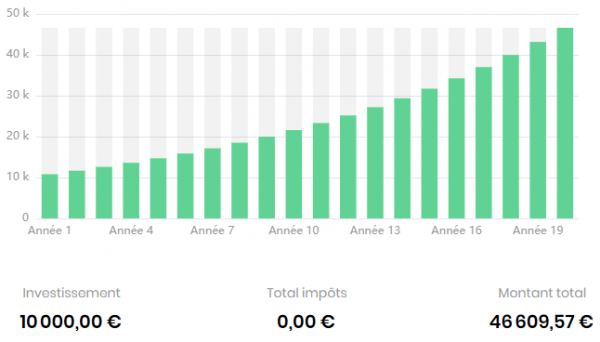

Calcul d’intérêts composés de 10 000€ placés à 8% pendant 20 ans :

Nous pouvons constater que la différence est significative. Dans le cas de l’épargne on peut parler d’addition tandis que dans le cas de l’investissement on peut parler de multiplication du capital.

On peut se demander quels sont les produits financiers qui permettent d’avoir un rendement de 8% et si c’est vraiment atteignable. On peut dire que la réponse se trouve dans les ETF, par exemple le MSCI World Index.

ETF MSCI World Index

Les ETF qui répliquent le MSCI World Index permettent d’investir de manière efficace sans perdre de temps. Il s’agit d’un indice de référence utilisé par beaucoup de professionnels. Il est très diversifié puisqu’il est constitué de plus de 1500 actions différentes qui viennent de 23 pays développés.

Lien vers la Factsheet MSCI World Index :

https://www.msci.com/documents/10199/178e6643-6ae6-47b9-82be-e1fc565ededb

Depuis le 31 décembre 1987, l’indice a eu une performance de 7,87% annualisée. Il est donc tout à fait possible de trouver des supports d’investissement qui présentent un taux de rendement proche de 8%.

Il faut noter toutefois que pour ce type de performance il faut être prêt à subir des baisses qui peuvent parfois être significatives. Le drawdown maximum de l’indice MSCI World Index a été de 57% entre 2007 et 2009, pendant la crise des subprimes.

Pour garder des investissements qui subissent une perte de 57% il faut être fort mentalement. Toutefois, une forte volatilité ne veut pas forcément dire que c’est plus risqué.

Si vous voulez faire vous-même votre mix d’ETF et investir dans des zones géographiques plus spécifiques selon vos convictions, on vous invite à jeter un œil à cet article.

Conclusion

Pour nous, le Livret A ne devrait servir qu’à mettre de côté l’épargne de précaution, pas plus. Il serait dommage de ne pas investir en bourse le reste de l’argent qu’on a à disposition sur un horizon long terme. Si on n’investit pas, on ne s’enrichit pas. On va subir l’inflation et passer à côté de gains significatifs sur le long terme.

Vous appréciez notre contenu ? Le meilleur moyen de nous soutenir est de passer par notre lien de parrainage si vous souhaitez ouvrir un compte.

Investir comporte un risque de perte.