Le métier de gestionnaire de patrimoine (CIF) est souvent perçu comme très lucratif, mais combien gagnent réellement ces professionnels selon l’AMF ?

Cet article explore en détail la rémunération des conseillers en investissements financiers, les différentes sources de revenus (rétrocessions, honoraires, frais de gestion), et les enjeux d’indépendance dans la recommandation des produits financiers.

Découvrez également pourquoi certains placements sont plus rémunérateurs pour les gestionnaires que d’autres, et comment une alternative simple comme les ETF peut être plus avantageuse pour les épargnants.

Sommaire

Lien de parrainage.

Rémunération moyenne des gestionnaire de patrimoine

En moyenne pour 100.000€ mis en gestion chez un gestionnaire de patrimoine (CIF, CGP) ce dernier va gagner :

- 2530€ + 290€/an.

Quand un gestionnaire de patrimoine trouve un client qui place 1 million d’euros c’est donc le jackpot.

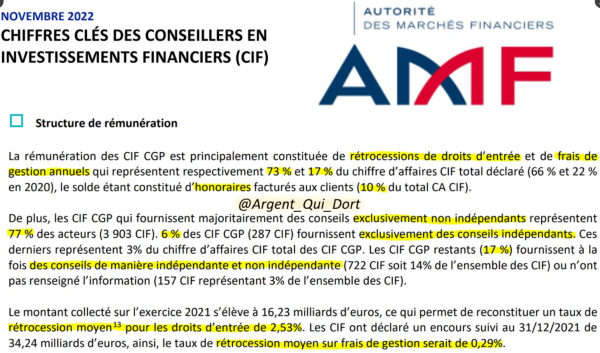

Répartition moyenne du chiffre d’affaires d’un gestionnaire de patrimoine :

- 73% de rétrocessions des droits d’entrée.

- 17% de rétrocessions des frais de gestion annuels.

- 10% d’honoraires.

Les gestionnaires de patrimoine indépendants sont rares

Quid des conflits d’intérêts chez les conseillers en gestion de patrimoine ?

- 77% fournissent majoritairement des conseils exclusivement non indépendants (en prenant des commissions sur les produits qu’ils recommandent).

- 6% fournissent exclusivement des conseils indépendants (en ne prenant pas de commissions sur les produits qu’ils recommandent).

- 17% font les deux ou n’ont pas renseigné l’information.

En résumé, les seuls conseillers qui pourraient éventuellement vous proposer d’investir dans des ETF si vous leur demandez conseil sont les 6% indépendants.

En effet, les émetteurs d’ETF ne payent pas de rétrocessions en tant que tel à ceux qui distribuent/proposent leurs ETF.

Si on veut être plus précis, il existe des moyens détournés de le faire mais sur des frais très serrés de 0,2%/an vous vous doutez bien que la rémunération pour le distributeur ne sera pas très élevée sauf énorme volume.

Les SCPI rémunèrent fortement les gestionnaires de patrimoine

Il faut quand même nuancer car parfois de bons investissements qui répondent aux besoins du client peuvent lui être proposé, tout en garantissant au CGP une forte rémunération grâce à la rétrocession des frais.

C’est le cas de beaucoup d’SCPI par exemple.

Vous ne paierez pas plus de frais en passant par un gestionnaire de patrimoine plutôt qu’en direct mais dans une SCPI les frais à l’entrée sont tellement élevés (+ de 10% généralement) que le CGP pourra toucher en général autour de 5% de rétrocession de ces droits d’entrée.

Certains gestionnaires de patrimoines peuvent parfois décider de vous rendre tout ou partie de cette rémunération.

On comprend donc mieux la moyenne de 2,53% de rétrocession de frais d’entrée calculé par l’AMF car les SCPI sont beaucoup distribuées.

Pour certains gros patrimoines la SCPI peut rester un placement de diversification intéressant.

Les CGP conseillent des placements bourrés de frais de gestion annuels

Dans le cas où un gestionnaire de patrimoine vous fait investir dans des fonds actifs via une assurance vie bourrée de frais et que vous payez + de 2%/an de frais, c’est au niveau des rétrocessions de frais annuels de gestion que le CIF va se rémunérer.

Il s’agit de la moyenne de 0,29%/an de rétrocession de frais de gestion calculés par l’AMF.

Là on avoue avoir plus de mal à comprendre l’intérêt pour le client. Les conflits d’intérêts dans le monde de la finance sont une plaie pour votre patrimoine.

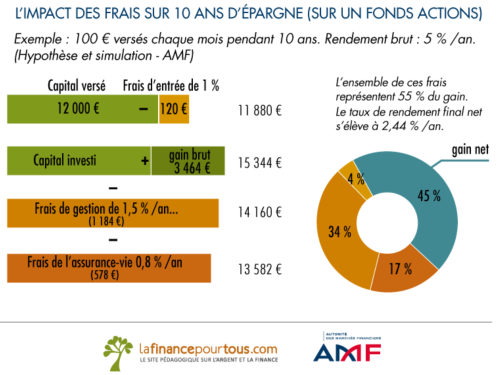

Dans cette simulation de l’AMF : après 10 ans sur ce type de placement, 55% des gains sont allés dans la poche du CGP/de la banque, de l’assureur et du gestionnaire de fonds.

Votre conseiller et toute la filière finance se gavent de commissions sur votre dos.

Si vous avez une mauvaise Assurance Vie remplie de fonds actifs, posez-vous la question de la clôturer pour à minima en prendre une moins chère permettant d’investir en ETF. On en parle dans cet article.

Vous économiserez des milliers d’euros de frais sur le long terme grâce à une simple décision.

Selon nous, pour n’importe quelle personne ayant un patrimoine financier net (hors résidence principale) inférieur à 100.000€ (selon le degré d’aversion au risque) on pense qu’il n’y a pas besoin de faire appel à un conseiller.

L'alternative : investir dans un ETF sans passer par un gestionnaire de patrimoine

Pour ce type de patrimoine, l’investissement régulier dans un ETF MSCI World via un PEA ou même un CTO reste la solution la plus simple, la plus passive et elle a de grandes probabilités de surperformer n’importe quelle gestion plus active sur le long terme.

Aucun gestionnaire de patrimoine ne vous le proposera car il n’a rien à gagner en le faisant. Sauf en vous facturant des honoraires mais ça lui demandera un très gros effort de pédagogie et d’explication.

D’autant plus que de manière générale, les investisseurs veulent d’eux-mêmes de la SCPI ou des fonds actifs en assurance vie puisqu’ils n’entendent parler que de ça et oublient complètement les ETF.

L’avantage en faisant du DCA sur un ETF MSCI World pour commencer à constituer son patrimoine, c’est que ça prend littéralement 5min par mois. Tout le temps économisé par rapport à n’importe quelle gestion active pourra être utilisé pour essayer d’augmenter ses revenus ou simplement profiter plus de la vie.

Pour en savoir plus sur le meilleur ETF MSCI World selon nous, consultez notre article complet.

Merci d’avoir lu cet article. Si vous souhaitez continuer à lire notre contenu dans l’ordre, l’article suivant constitue la suite logique de celui-ci.

Vous appréciez notre contenu ? Le meilleur moyen de nous soutenir est de passer par notre lien de parrainage si vous souhaitez ouvrir un compte.

Lien de parrainage.