Le Private Equity est souvent présenté comme un investissement à fort potentiel, avec des rendements annoncés pouvant atteindre 12% par an. Cependant, derrière ces promesses faites par les CGP et les banquiers se cachent des frais de gestion élevés et une faible liquidité qui peuvent sérieusement affecter la performance globale de ce type de placement.

Volatil et souvent corrélé aux actions cotées, le Private Equity est loin d’offrir la diversification espérée.

Cet article explore en détail les caractéristiques, les risques, et les alternatives à ce type d’investissement. Découvrez pourquoi les frais peuvent plomber la performance du Private Equity et comment mieux orienter vos placements.

Sommaire

Lien de parrainage.

Caractéristiques du Private Equity

- Performance annuelle estimée : 3 à 12%.

- Horizon de placement : 10 ans et +.

- Profil d’investisseur : très agressif.

Le Private Equity (PE), c’est l’investissement dans des actions non-cotées en bourse. C’est un placement à haut risque en raison de sa très faible liquidité et des frais élevés pratiqués par les fonds.

Le Private Equity est plus volatil que les actions cotées tout en étant très corrélé

Les Conseillers en Gestion de Patrimoine (CGP) parlent de plus en plus du Private Equity en avançant des performances allant jusqu’à 12% et en disant que c’est une bonne façon de diversifier son patrimoine. Or des études ont montré que le PE était très corrélé au marché des actions cotées tout en étant plus volatil.

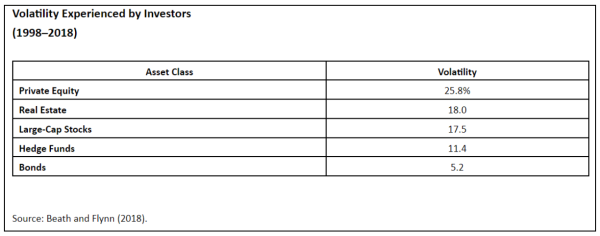

Une étude de Beath and Flynn montre qu’entre 1998 et 2018 le Private Equity a été plus volatil (25,8%) que les actions Large Cap cotées (17,5%), l’immobilier (18%) ou les obligations (5,2%).

Le Private Equity a un rendement médiocre après prise en compte des frais

Les fonds de Private Equity n’offrent pas nécessairement une meilleure performance qu’un investissement dans des actions cotées si on rapporte les rendements aux frais de gestion mirobolants pratiqués, qui peuvent parfois atteindre 6%/an.

Plusieurs sources, citées par le rapport, en concluent les affirmations suivantes :

- « Des estimations de marché situent le coût d’un investissement en PE approximativement à 6% par an du capital investi ».

- « La surperformance du PE est faible et tend à décroître ».

- « Les rendements moyens du PE sont voisins de ceux des marchés boursiers ».

- « Les rendements nets moyens du PE n’excèdent guère ceux des actions cotées ».

Le Private Equity est un placement très peu liquide

Il est important d’être conscient que lorsque vous souhaitez sortir d’un fonds de Private Equity, vous risquez de devoir attendre longtemps avant de récupérer votre argent car il peut être bloqué pendant une longue période.

⚠ Attention, le prix de revente aura tendance à être estimé de manière subjective par le fonds car il s’agit de sociétés non cotées.

En effet, le vrai risque économique du Private Equity est sous-estimé car les actifs sont illiquides donc leur valeur de marché n’est pas calculé de façon régulière et objective.

Difficile de mesurer la valorisation des actifs détenus car elle est fortement dépendante de la méthode de calcul retenue. Cette dernière peut être subjective et biaisée à la hausse jusqu’au moment où il faudra réellement vendre les actifs en phase de maturité (ou de sortie).

Pour comprendre les risques d’un placement illiquide, vous pouvez rechercher sur Google l’état des remboursements des “side pockets” des fonds H2O (qui contenaient du « non coté »), autrefois très plébiscités par les Conseillers en Gestion de Patrimoine (CGP).

Le Private Equity n'est pas toujours le conte de fée qu'on nous vend

Le Private Equity présente un risque lié au levier (à l’endettement) « qui induit une procyclicité marquée des rendements du PE ». Le PE suit donc les cycles économiques, ce qui suggère la nécessité d’un certain timing pour investir au bon moment, contrairement à ce que certains peuvent faire croire.

Investir dans des startups qui ont besoin de se financer avec de la dette pour se développer n’est pas forcément une bonne idée lorsque les taux d’intérêt augmentent. Il paraît évident qu’un certain timing semble nécessaire.

On peut rajouter le fait que certains CGP vous proposeront des produits de Private Equity aux performances souvent pourries sous prétexte de défiscalisation. On parle des conflits d’intérêts des CGP dans cet article.

Le génie marketing des banquiers est de vendre le Private Equity comme la nouvelle martingale des clients avisés pour les clients qui se lassent des SCPI et des mandats de gestion. Le discours étant le suivant : « les familles les plus riches font du Private Equity, pourquoi vous n’en feriez pas vous aussi ? ».

Le Private Equity fait partie de ces nouveaux placements remplis de frais qu’il faut refourguer aux clients, un peu comme les produits structurés par exemple.

Notre avis sur le Private Equity

1️⃣ Plus performant ? La surperformance du PE reste à confirmer, surtout lorsqu’on prend en compte les frais de gestion mirobolants (6%/an évoqués dans le rapport de l’AMF) !

Évidemment les grands gagnants de l’histoire sont surtout les différents intermédiaires, ce qui explique le matraquage publicitaire subit ces derniers temps.

2️⃣ Plus de diversification ? On voit très bien en quoi les obligations, l’immobilier ou l’or remplissent un objectif de diversification, mais on ne voit pas en quoi investir dans des actions non-cotées diversifie par rapport à des actions cotées, et l’AMF semble penser pareil :

« La spécificité, par rapport aux marchés boursiers, de la nature des rendements offerts par le private equity, reste par ailleurs débattue ».

3️⃣ Moins volatil ? Cette impression de moindre volatilité est liée au fait que l’investissement en Private Equity est très illiquide !

Contrairement aux actions cotées où le prix de marché est constamment disponible et mis à jour à chaque transaction, pour le PE, les actions non cotées ne sont pas souvent réévaluées et leurs estimations peuvent être différentes selon les méthodes de calcul utilisées.

Alternatives au Private Equity

Il est important selon nous de rester simple et d’investir par vous-même dans des ETF et des sociétés solides, rentables et de qualité. Votre portefeuille et votre moral vous en remercieront sûrement.

Personnellement, on ne comprend pas cet attrait pour le Private Equity, sans dire pour autant que ce soit très mauvais.

Ce type d’investissement s’adresse uniquement aux personnes généralement très fortunées qui peuvent se permettre de bloquer pendant 10 ans une partie de leur portefeuille. Rares sont les placements aussi illiquides. Si vous voulez sortir avant la fin des 10 ans vous risquez de le payer cher.

Enfin, si vous souhaitez investir dans des sociétés non cotées, il est préférable de saisir par vous-même les opportunités qui peuvent parfois se présenter. Par exemple, lorsque Finary ou Qonto ont levé de l’argent via la plateforme Crowdcube. C’est plus intéressant d’investir de cette façon plutôt que d’investir dans des fonds en passant par des intermédiaires qui se gavent de frais au passage.

On trouve aussi beaucoup plus logique pour les investisseurs les plus fortunés ou ceux qui ont une appétence pour l’univers des start-ups de préférer des investissements de type “Business Angel” en direct (en se regroupant par exemple).

Merci d’avoir lu cet article. Si vous souhaitez continuer à lire notre contenu dans l’ordre, l’article suivant constitue la suite logique de celui-ci.

Vous appréciez notre contenu ? Le meilleur moyen de nous soutenir est de passer par notre lien de parrainage si vous souhaitez ouvrir un compte.

Lien de parrainage.