Optimiser l’actif et le passif de son patrimoine est une étape cruciale pour une gestion financière efficace et pérenne. En réalisant un bilan régulier de vos actifs et de vos dettes, vous pouvez mieux comprendre votre situation financière, identifier des leviers d’amélioration, et ajuster vos placements en fonction de vos objectifs.

Dans cet article, nous vous guiderons à travers les différentes étapes pour analyser votre patrimoine, de la distinction entre actifs et passifs à des stratégies concrètes pour maximiser vos liquidités et équilibrer vos investissements.

Téléchargez gratuitement notre tableur d’analyse de patrimoine pour commencer à optimiser votre gestion financière dès aujourd’hui !

Sommaire

Lien de parrainage.

Établir un bilan de son patrimoine

Le patrimoine d’un individu peut être comparé à celui d’une entreprise. En effet, tout comme une entreprise, il est essentiel de faire un bilan régulier de votre patrimoine pour l’étudier et l’optimiser.

Ce dernier se divise en deux catégories principales : l’actif et le passif.

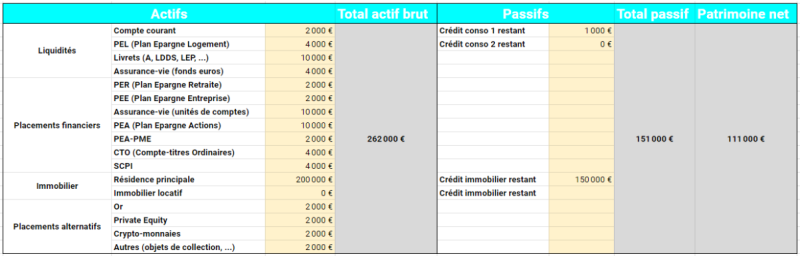

Les tableaux et graphiques de l’article proviennent de notre tableur d’analyse de patrimoine gratuit.

Les actifs représentent ce que vous possédez

Il est courant de classer les actifs du plus liquide au moins liquide, c’est-à-dire en fonction de leur capacité à être transformés en espèces rapidement.

Exemple :

- L’argent de vos livrets d’épargne peut être transféré immédiatement vers votre compte bancaire.

- Vous pouvez revendre vos actions en quelques clics et ensuite retirer l’argent de votre courtier vers votre compte bancaire en quelques jours.

- La vente d’un bien immobilier peut prendre plusieurs mois.

L’actif se subdivise en plusieurs catégories :

- Les liquidités (cash, livrets et fonds euros).

- Les placements financiers.

- L’immobilier.

- Les placements alternatifs.

Les passifs représentent ce que vous devez (les dettes)

Les montants indiqués dans les actifs sont des montants bruts. Les passifs viennent réduire ces montants bruts pour obtenir le patrimoine net.

Exemple : Supposons que vous possédez un bien immobilier d’une valeur de 200.000€. C’est le prix auquel vous pourriez vendre ce bien immobilier à l’instant t.

Toutefois, vous avez un crédit immobilier pour ce bien et il vous reste à rembourser 150.000€.

Ainsi, votre patrimoine immobilier brut est de 200.000€ mais votre patrimoine immobilier net est de 200.000€ – 150.000€ = 50.000€.

C’est votre richesse réelle.

Quelques pistes pour optimiser son patrimoine

Une fois que vous avez fait le bilan de votre patrimoine, plusieurs choix s’offrent à vous pour optimiser sa gestion.

Mettre vos liquidités au travail

La première étape consiste à mettre vos liquidités au travail, surtout si leur proportion dans votre patrimoine est trop importante. Si vous disposez d’assez de liquidités pour rembourser vos mauvaises dettes (comme les crédits à la consommation à taux d’intérêt élevé), il est judicieux de le faire avant même de penser à investir.

Équilibrer vos actifs

Ensuite, le but sera d’équilibrer les autres catégories d’actifs avec le temps selon vos objectifs.

Une répartition cible pourrait ressembler à ceci :

- 45% de placements financiers.

- 50% d’immobilier.

- 5% de placements alternatifs.

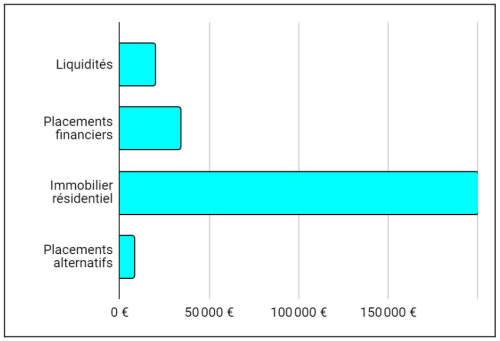

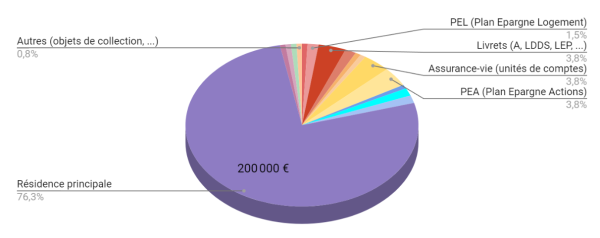

L’importante part de l’immobilier

Souvent la part de l’immobilier dans le patrimoine des français est importante, en particulier en raison de l’impact de la résidence principale en début de parcours d’un investisseur.

Exemple d’un patrimoine brut relativement commun :

Les Français ont un penchant pour l’investissement immobilier, ce qui peut parfois déséquilibrer leur patrimoine. Vous remarquerez que la résidence principale est prise en compte avec son montant brut malgré le crédit immobilier de 150.000€ en parallèle car nous considérons que le crédit a pour effet d’obliger la personne à investir dans l’immobilier jusqu’à atteindre ce montant.

Diversifier vos placements

Pour ne pas avoir un patrimoine trop déséquilibré avec l’immobilier, il est donc essentiel de se pencher sur les placements financiers pour assurer une diversification adéquate.

Cependant, il existe plusieurs supports et enveloppes fiscales disponibles pour réaliser des placements financiers. Il est donc crucial de bien les choisir pour optimiser votre stratégie d’investissement.

Merci d’avoir lu cet article. Si vous souhaitez continuer à lire notre contenu dans l’ordre, l’article suivant constitue la suite logique de celui-ci.

Vous appréciez notre contenu ? Le meilleur moyen de nous soutenir est de passer par notre lien de parrainage si vous souhaitez ouvrir un compte.

Lien de parrainage.