Investir dans un ETF est une stratégie de plus en plus populaire pour diversifier son portefeuille tout en limitant les risques. Faciles d’accès et adaptés aux débutants comme aux investisseurs chevronnés, les ETF permettent de suivre les performances d’un indice boursier tout en minimisant les coûts de gestion. Mais comment se lancer concrètement ?

Dans cet article, nous vous guidons pas à pas à travers les 4 étapes essentielles pour investir dans un ETF : de l’ouverture de votre compte à l’achat et la gestion de vos investissements.

Découvrez quel outil utiliser pour faire vos recherches d’ETF, comment optimiser vos choix et commencer à investir dès aujourd’hui.

Sommaire

Lien de parrainage.

Étape 1 : Ouvrir un compte ou une enveloppe fiscale d’investissement

Comment ouvrir un PEA ?

L’ouverture d’un Plan d’Epargne en Actions (PEA) peut se faire soit dans une banque traditionnelle, soit dans une banque en ligne. Cependant, il convient de faire attention aux frais des banques traditionnelles qui sont généralement très élevés, même s’ils ont été réduits depuis la Loi Pacte de 2019.

Les banques en ligne/courtiers recommandées par tous sont BoursoBank (Boursorama), Fortuneo et Bourse Direct. Elles proposent d’excellentes offres sur le créneau du PEA et sont relativement similaires en termes de frais pratiqués.

Notre avis sur BoursoBank : Nous détenons personnellement un PEA et un CTO chez BoursoBank et nous sommes très satisfaits de leur service. Vous pouvez acheter et vendre sans aucun frais de nombreux ETF iShares de BlackRock grâce à leur partenariat, dont le “iShares MSCI World Swap PEA UCITS ETF EUR (Acc)” éligible PEA.

Comment ouvrir un CTO ?

L’ouverture d’un Compte-Titres Ordinaire (CTO) peut se faire dans une banque traditionnelle, dans une banque en ligne ou chez un courtier. Cependant, il convient de faire attention aux frais des banques traditionnelles qui sont généralement très élevés.

Pour bénéficier de frais beaucoup plus faibles que les banques traditionnelles ou les banques en ligne, nous vous recommandons des courtiers tels que DEGIRO, Trade Republic ou Scalable Capital adaptés à un investissement long terme.

BoursoBank est particulièrement adaptée pour acheter les ETF iShares de BlackRock via CTO.

Faut-il acheter ses ETF sur un PEA ou un CTO ?

Lorsqu’il s’agit d’investir en ETF, la question de choisir entre un Plan d’Épargne en Actions (PEA) ou un Compte-Titres Ordinaire (CTO) se pose souvent. Chacun de ces comptes a ses propres avantages et inconvénients, notamment en termes de choix d’ETF disponibles, de fiscalité, et de flexibilité.

Pour connaître les différences clés entre le PEA et le CTO, consultez notre article complet. Il vous aidera à déterminer quelle option convient le mieux à votre profil d’investisseur. Vous y découvrirez les avantages fiscaux, les possibilités de fractionnement des parts, et les points importants à considérer pour optimiser votre investissement en ETF.

L’ouverture d’un PEA ou d’un CTO se fait très simplement. Une fois le compte ouvert il suffit de verser de l’argent dessus, en faisant tout simplement un virement de compte à compte, et de passer aux étapes suivantes, c’est-à-dire choisir des ETF et passer des ordres d’achats sur ceux-ci.

Étape 2 : Choisir un ou plusieurs indices boursiers

Trouvez un ou plusieurs indices en accord avec vos convictions personnelles, vous permettant d’être diversifié à la fois en terme de zone géographique et en termes de devises.

L’objectif est bien entendu de sélectionner les indices ou zones géographiques dont les sociétés vont le mieux performer économiquement dans le futur.

Voici les indices boursiers les plus populaires :

- S&P 500 (500 plus grosses actions américaines qui réalisent des bénéfices).

- Nasdaq 100 (100 plus grosses actions technologiques américaines).

- CAC 40 (40 plus grosses actions françaises).

- DAX 40 (40 plus grosses actions allemandes).

- EURO STOXX 50 (50 plus grosses actions européennes).

- STOXX Europe 600 (600 plus grosses actions européennes + Suisse et Royaume-Uni).

- FTSE 100 (100 plus grosses actions du Royaume-Uni).

- Nikkei 225 (225 plus grosses actions japonaises).

- CSI 300 (300 plus grosses actions chinoises).

- FTSE China 50 (50 plus grosses actions chinoises).

- S&P ASX 200 (200 plus grosses actions australiennes).

Il existe beaucoup d’autres indices boursiers qui ne sont pas cités dans cette liste.

Voici une liste d’indices MSCI géographiques larges et intéressants :

World, USA, Europe, Japan, China, Pacific ex Japan, Nordic (pays du Nord de l’Europe), Taiwan, Thailand, Mexico, Brazil, Korea, EMU (pays de l’Union Monétaire Européenne), Canada, Australia, India, Emerging Markets,…

Cette liste n’est pas exhaustive. Attention, pour les zones géographiques les plus “exotiques” les frais annuels des ETF peuvent atteindre 0,50% ou plus.

Il existe également le MSCI ACWI IMI qui comprend dans un seul ETF les actions de tous les pays et de toutes les tailles de capitalisation. Soit environ 9000 actions.

- ACWI = All Country World Index

- IMI = Investable Market Index

Il n’existe pas de portefeuille d’ETF parfait pour la simple et bonne raison que les performances passées des indices boursiers et des zones géographiques ne permettent pas de prédire les performances futures d’un portefeuille d’ETF. On en parle dans notre article Comment avoir le meilleur portefeuille d’ETF ? (Backtest).

Cependant, en choisissant des ETF indiciels dans des zones géographiques populaires, vous mettez toutes les chances de votre côté pour que vos investissements prennent de la valeur dans le futur. On explique pourquoi dans notre article 6 avantages en faveur des ETF indiciels.

Par exemple, vous pouvez commencer par investir régulièrement dans un unique ETF S&P 500. La performance de cet indice est d’environ 10%/an depuis des décennies. C’est une stratégie plébiscitée par Warren Buffett.

Dans sa lettre de 2013 aux actionnaires de Berkshire Hathaway, Warren Buffett a parlé de son testament. Après sa mort, la société fiduciaire qui s’occupera de la part héritée par sa femme a reçu pour instruction de placer 90% dans un ETF S&P 500 et 10% dans des obligations d’État court terme.

Il a ajouté : « Je pense que les résultats à long terme (…) seront supérieurs à ceux obtenus par la plupart des investisseurs – qu’il s’agisse de fonds de pension, d’institutions ou de particuliers. »

« Je pense que la meilleure chose à faire est d’investir 90% dans un ETF S&P 500. Si vous ne connaissez rien aux actions alors achetez simplement tout l’indice. »

– Warren Buffett

Lien de parrainage.

Étape 3 : Choisir les ETF répliquant les indices boursiers sélectionnés

Vous avez choisi les indices et zones géographiques sur lesquels vous souhaitez investir en fonction de vos convictions personnelles. Vous avez une idée de la répartition en pourcentage que vous souhaitez allouer à chaque ETF dans votre portefeuille. Il vous reste maintenant à trouver les meilleurs ETF pour chaque indice.

La sélection se fait en fonction :

- de leur disponibilité sur le support d’investissement que vous souhaitez utiliser : il existe environ 2000 ETF sur CTO contre environ 200 sur PEA. Pour faire le tri rapidement, vous pouvez utiliser l’outil présenté dans le chapitre suivant.

- de différents critères de sélection (un article complet est dédié à la présentation des 9 critères de sélection d’ETF que vous devriez prendre en compte pour choisir les meilleurs) :

- l’éligibilité.

- la composition.

- l’encours sous gestion.

- les frais.

- le prix de la part.

- la méthode de distribution.

- la méthode de réplication.

- la place boursière.

- l’émetteur.

- de leur composition : vérifiez avec notre outil de composition d’ETF en actions gratuit que les actions qui composent l’ETF que vous avez choisi ne vous dérangent pas et que votre portefeuille d’ETF est diversifié comme vous le souhaitez en visualisant la répartition par Pays, par devise et par secteur d’activité de votre portefeuille d’ETF.

Quel outil utiliser pour rechercher les ETF ?

Pour trouver facilement les ETF qui vous intéressent, nous vous conseillons d’utiliser le Screener du site JustETF.com.

Les critères les plus cohérents pour faire le tri sont :

- l’éligibilité au PEA.

- la méthode de réplication.

- la méthode de distribution.

Ces critères sont présentés en détail dans notre article Comment choisir sur quel ETF investir : 9 critères de sélection.

Avant de prendre la décision d’achat, vérifiez les informations telles que l’encours de l’ETF ou les frais de gestion de l’ETF sur le site de l’émetteur directement.

Pour cela, copiez-collez le numéro ISIN de l’ETF que vous avez choisi dans la barre de recherche de Google.

Info : Chaque produit financier se voit attribuer un code ISIN unique composé de 12 caractères alphanumériques :

- 2 lettres qui renvoient au lieu où l’émetteur du titre à son siège social.

- 9 chiffres ou lettres faisant office de numéro de série.

- 1 chiffre unique de vérification basé sur les 11 caractères précédents.

Le site de l’émetteur, avec un lien direct vers la fiche de l’ETF, devrait se trouver dans les premiers résultats de recherche.

Lien de parrainage.

Étape 4 : Acheter et conserver les ETF

Lorsque vous avez trouvé les ETF qui vous correspondent, il suffit ensuite de mettre en place un plan d’investissement.

Pour cela, le plus simple est de définir un montant que vous êtes prêt à investir selon votre capacité d’épargne et la périodicité à laquelle vous allez investir ce montant.

Prenons l’exemple d’un investissement de 300€ par mois. Tenez vous-en à ce montant peu importe les conditions de marchés. Continuez à investir en temps de crise mais aussi lorsque les marchés sont à leur plus haut historique.

Si vous souhaitez répartir votre portefeuille d’ETF de cette façon :

- 60% MSCI World.

- 25% MSCI Europe.

- 15% MSCI China.

Vous investirez alors tous les mois les sommes suivantes :

- 180€ sur un ETF MSCI World.

- 75€ sur un ETF MSCI Europe.

- 45€ sur un ETF MSCI China.

Exemple concret d’un achat d’ETF chez un courtier

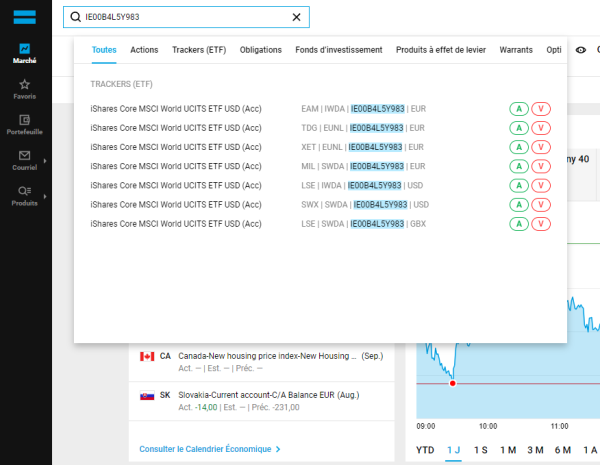

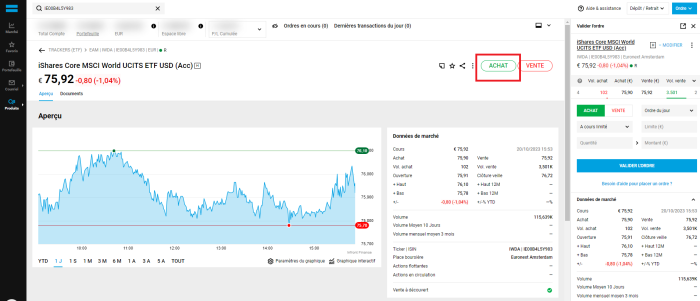

Pour acheter les ETF, vous devez vous rendre sur l’espace bourse du site internet de votre banque ou sur l’application de votre courtier et renseigner le code ISIN ou le ticker de l’ETF dans la barre de recherche pour le retrouver.

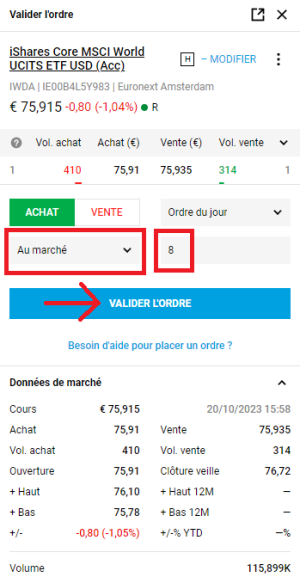

- Vous devrez choisir la place boursière sur laquelle acheter l’ETF.

Sur le courtier DEGIRO, vous avez le choix parmi plus de 50 places boursières.

Voici les places boursières sur lesquelles nous préférons acheter les ETF :

- Euronext (Paris = EPA et Amsterdam = EAM sur le courtier DEGIRO)

- Xetra (c’est la bourse de Francfort, XET sur le courtier DEGIRO)

Vous pouvez obtenir gratuitement notre Shortlist des meilleurs ETF pour PEA et CTO sur cette page (40 ETF au total).

Une fois que vous avez sélectionné l’ETF, il vous suffira, comme pour la majorité des courtiers, de cliquer sur le bouton “achat” :

Ordre limite ou ordre au marché ? Sur des actifs aussi liquides que les gros ETF et avec des petits montants, les ordres aux marché sont adaptés. Personnellement, nous passons tous nos ordres au marché. Attendez que le marché soit ouvert et passez des ordres au marché. Ce sera plus simple et vous y verrez plus clair.

Il s’agit ensuite de maîtriser vos émotions et d’avoir une grande force mentale pour garder vos positions sur le long terme en ne prêtant pas attention à la volatilité du placement sur le court-terme. C’est l’étape la plus difficile car vous serez probablement tenté de vendre quand vous verrez de gros gains ou de grosses pertes. Toutefois cela devrait être simple si vous savez exactement ce que vous détenez et pourquoi vous le détenez.

Merci d’avoir lu cet article. Si vous souhaitez continuer à lire notre contenu dans l’ordre, l’article suivant constitue la suite logique de celui-ci.

Vous appréciez notre contenu ? Le meilleur moyen de nous soutenir est de passer par notre lien de parrainage si vous souhaitez ouvrir un compte.

Lien de parrainage.