Les conflits d’intérêts des Conseillers en Investissements Financiers (CIF) et des CGP peuvent gravement nuire à votre patrimoine. Ces professionnels sont souvent incités à vendre des produits financiers qui leur rapportent des commissions élevées, mais qui ne servent pas toujours les intérêts de leurs clients.

Dans cet article, nous vous expliquerons comment ces conflits d’intérêts fonctionnent, et pourquoi il est souvent plus avantageux de prendre en main la gestion de votre propre patrimoine. Découvrez les frais cachés, les stratégies de vente peu transparentes, et surtout comment éviter ces pièges pour maximiser vos investissements.

Sommaire

Lien de parrainage.

Devenez votre propre gestionnaire de patrimoine

Devenir son propre gestionnaire de patrimoine est à la portée de tous tant que vous n’avez pas de problématiques fiscales ou de transmission spécifiques à gérer.

Lorsque vous avez un simple rhume, vous n’avez généralement pas besoin de consulter un spécialiste. Vous êtes capable de poser votre propre diagnostic et de savoir quelles mesures prendre pour vous rétablir. À la limite, une visite chez le médecin généraliste peut suffire pour confirmer votre diagnostic.

Il en va de même pour la mise en place d’une stratégie patrimoniale efficace.

- Diagnostic de votre situation patrimoniale : où en êtes-vous aujourd’hui ?

- Identification des causes : comment en êtes-vous arrivé là ?

- Prescription d’actions : que pouvez-vous faire pour améliorer votre situation ?

Après avoir lu les articles de notre blog, vous devriez être en mesure de réaliser votre propre diagnostic patrimonial et de connaître les actions à mettre en œuvre pour l’améliorer.

Vous n’avez pas besoin de tout déléguer. Aujourd’hui, il est possible de réaliser soi-même une grande partie de ses investissements.

Le Conseiller en Gestion de Patrimoine (CGP) idéal devrait être comme un médecin du patrimoine, à qui vous posez des questions de temps en temps et qui facture des honoraires en fonction de la valeur qu’il apporte. Il ne devrait pas simplement être un vendeur de produits financiers rémunéré à la commission sur la somme qu’il place pour vous.

Votre argent, vos décisions : Prenez le contrôle face aux conflits d'intérêts

Pourquoi ne pas déléguer ses investissements ?

Lorsqu’il s’agit de placer une partie de leur salaire ou de mettre de l’argent de côté, la plupart des gens font appel à un professionnel de la finance, comme un conseiller bancaire ou un gestionnaire de patrimoine, pour déléguer cette tâche. Malheureusement, ces professionnels sont souvent plus intéressés par la vente de produits financiers et l’obtention de commissions que par l’aide à la croissance de votre patrimoine.

Anecdote : Un livre bien connu, “Mais où sont les Yachts des clients ?”, traite de ce sujet. Il raconte l’histoire d’un touriste à New York qui admire les yachts des banquiers et des courtiers sur le port et demande naïvement : “Mais où sont les yachts des clients ?”.

Évidemment, aucun client ne pouvait se permettre de posséder un yacht, même en suivant scrupuleusement les conseils de son banquier ou courtier. Ce livre tente de donner une image réelle du monde de l’investissement et de ses conflits d’intérêts, un monde où les gestionnaires s’enrichissent pendant que les clients s’appauvrissent.

Les intérêts d’un conseiller en investissements sont rarement alignés avec les vôtres.

Entre langage complexe, montages complexes, produits complexes et sous couvert d’optimisation fiscale ou de défiscalisation vous vous sentez obligé de leur faire confiance.

Toutefois, il faut être conscient que les conseillers bancaires sont essentiellement des vendeurs. Ils cherchent à vendre les produits de leur banque qui leur rapportent le plus de commissions. Par exemple, des Assurances-Vie remplies de fonds de gestion “maison” en guise d’Unités de Compte (UC).

C’est pourquoi certains produits financiers, comme les ETF, qui ne versent pas ou très peu de rétrocessions aux distributeurs, sont rarement mis en avant par les Conseillers en Gestion de Patrimoine (CGP) auprès des particuliers français.

Exemple : Un CGP vous conseille de placer votre argent dans un fonds d’investissement traditionnel au sein d’une assurance-vie. Voici le millefeuille de frais qui va s’appliquer :

- 0,55%/an de frais de gestion de l’assurance vie qui rémunère l’assureur.

- 0,53%/an de frais de gestion de l’assurance vie qui rémunère le CGP.

- 1,07%/an de frais de gestion du fonds qui rémunère la société de gestion.

- 0,50%/an de frais de gestion du fonds qui rémunère l’assureur.

- 0,50%/an de frais de gestion du fonds qui rémunère le CGP.

Cela fait un total de 3,15%/an de frais qui sont déduits de votre investissement tous les ans. Pour un investissement de 100.000€, c’est plus de 3000€ par an qui partent dans la poche des intermédiaires.

Les conflits d’intérêts : un fléau pour votre patrimoine.

C’est également plus simple et rémunérateur pour eux de conseiller des SCPI (Société Civile de Placement Immobilier) à leurs clients :

- Plus simple car l’immobilier est l’investissement préféré des français.

- Plus rémunérateur car ils vont toucher jusqu’à 6% de commissions sur la somme investie par leur client.

Problème : c’est parfois fait sans discernement alors que ce n’est pas toujours le placement le plus adapté à la situation du client.

Pour aller plus loin : vous pouvez consulter notre article Combien gagne un gestionnaire de patrimoine (CIF) selon l’AMF ?

La prestation d'un conseiller en investissement est trop chère à cause des conflits d'intérêts

Garagistes, serruriers, plombiers : ce sont les métiers souvent évoqués pour le prix de leurs prestations parfois abusif. Mais les CGP et les conseillers bancaires, eux, sont hors catégorie.

Ils ne vont pas vous prendre 500€ mais 100x plus sans même que vous ne vous en rendiez compte, et surtout en ne faisant quasiment rien (par rapport aux garagistes, serruriers, plombiers qui réparent vraiment quelque chose).

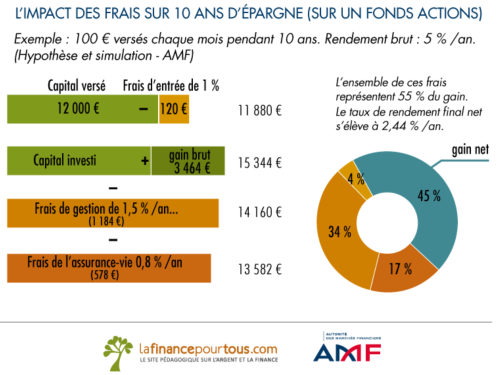

Lorsque vous demandez à votre conseiller d’investir en bourse voici ce qu’il va vous refourguer par défaut (voir image ci-dessous, Source : AMF – 17 avril 2024) :

- Une Assurance Vie standard (avec 1% de frais d’entrée et 0,8%/an de frais d’enveloppe ou plus).

- Remplie de fonds actifs divers et variés (avec 1,5%/an de frais de gestion en moyenne).

- Visant un rendement brut global plutôt médiocre de 5%/an pour limiter la volatilité et garder le client le plus longtemps possible.

Impact des frais prélevés par les intermédiaires sur 10 ans d'épargne (étude AMF)

Dans la simulation de l’AMF, après 10 ans, la performance finale nette atteint 2,44%/an (avant impôts) !

En effet, 55% des gains sont allés dans la poche du CGP/de la banque, de l’assureur et du gestionnaire de fonds.

Vous savez ce qui est aussi à 2% voire 2,5% ? C’est le taux d’inflation que vise la Banque Centrale Européenne 🇪🇺 (et même américaine 🇺🇸) sur le long terme !

C’est la raison pour laquelle dans ce scénario vous avez de forte chance de ne même pas battre l’inflation et donc de perdre du pouvoir d’achat sur le long terme.

Pendant ce temps, votre conseiller et toute la filière finance se gavent de commissions sur votre dos.

Si vous avez une mauvaise Assurance Vie remplie de fonds actifs, posez-vous la question de la clôturer pour à minima en prendre une moins chère permettant d’investir en ETF.

Vous économiserez des milliers d’euros de frais sur le long terme grâce à une simple décision.

Lien de parrainage.

Evitez les conflits d'intérêts en limitant le plus possible les intermédiaires

Développez vos propres connaissances et convictions

« Ne demandez pas au coiffeur si vous avez besoin de vous faire couper les cheveux. »

– Warren Buffett

Il est important de développer ses propres connaissances et convictions. Ne demandez pas à votre conseiller bancaire où placer votre argent sans vous être renseigné avant. Restez simple et placez votre argent dans ce que vous comprenez.

L'investissement en bourse est simple en soi

Il est regrettable de passer par des intermédiaires et de payer autant de frais alors que l’investissement est très simple en soi. Il n’est pas nécessaire d’avoir fait des études en finance ou en comptabilité pour comprendre ce que vous faites.

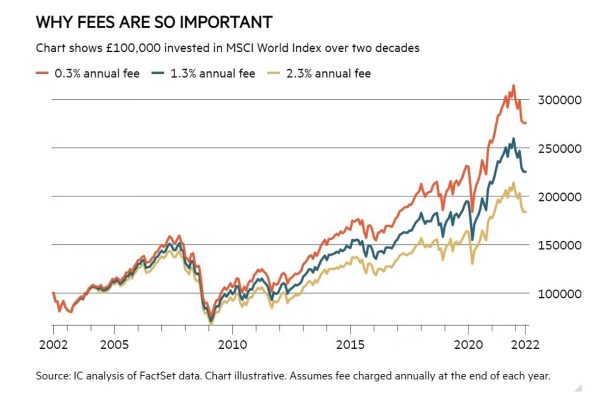

En France, beaucoup trop d’investisseurs ont des assurances-vie remplies de fonds d’investissement actifs sur lesquels ils payent 2,3%/an de frais. Pourtant, investir dans un ETF MSCI World à 0,3%/an de frais est une alternative très accessible.

Le graphique suivant montre qu’avec une différence de frais annuel de 2% qui paraît anodine, vous pouvez littéralement passer à côté de dizaines de milliers d’euros sur le long terme.

La complexité inutile a un coût pour les investisseurs particuliers

Les investisseurs individuels placent souvent leur argent dans des fonds de gestion actifs, sans prêter attention aux frais facturés ou à la composition réelle de ces fonds.

Ils aiment se compliquer la vie en ouvrant une variété de comptes, tels que de multiples Assurances Vie, des PEL, des PER, des PEE, etc… On parle des différentes enveloppes fiscales dans cet article.

Parallèlement, ils modifient constamment leur stratégie d’investissement au gré des tendances du moment :

- thématiques à la mode.

- placements de défiscalisation.

- actions à dividendes.

- private equity.

- crypto-monnaies.

- crowdfunding.

- etc…

Cependant, l’ouverture de tous ces comptes et ces changements fréquents de stratégie entraînent des frais, de la paperasse et une charge mentale importante.

Finalement, ce sont les intermédiaires qui en tirent le plus grand bénéfice.

Les particuliers réalisent souvent trop tard le temps et l’argent qu’ils ont “perdu” (coût d’opportunité) en choisissant les supports d’investissements communément mis en avant par les conseillers bancaires, plutôt que d’opter pour une approche d’investissement plus simple.

En somme, il est essentiel pour les investisseurs de comprendre où et comment leur argent est investi. Une stratégie d’investissement simple et bien informée sera plus bénéfique à long terme.

L'investissement simplifié : une stratégie gagnante

Lorsqu’on parle d’investissement, surtout pour des sommes inférieures à quelques centaines de milliers d’euros, la simplicité est de mise. Il est préférable d’opter pour des stratégies de placement passives sur des supports bien connus et éviter ainsi les complications administratives, fiscales ou de gestion.

Il y a peu d’intérêt à aller chercher des niches fiscales ou d’autres montages complexes pour lesquels il faudra remplir des dossiers ou être assisté d’un intermédiaire qui prendra sa commission, à juste titre.

Restez concentré sur vos revenus actifs.

En faisant des choix simples, vous pouvez gagner du temps et rester concentré sur l’essentiel : l’apport de nouveaux revenus actifs grâce à votre travail ou à une activité professionnelle. Après tout, vos investissements sont là pour vous servir, pas pour vous compliquer la vie.

En résumé, une stratégie d’investissement efficace est celle qui est simple, facile à gérer et qui vous permet de rester concentré sur vos objectifs financiers à long terme.

Merci d’avoir lu cet article. Si vous souhaitez continuer à lire notre contenu dans l’ordre, l’article suivant constitue la suite logique de celui-ci.

Vous appréciez notre contenu ? Le meilleur moyen de nous soutenir est de passer par notre lien de parrainage si vous souhaitez ouvrir un compte.

Lien de parrainage.