Formation Gratuite Complète

Module 1 : Investissement passif en ETF (12 leçons + 3 outils gratuits)

Leçon 1 ➡ 3 raisons pour investir en bourse dès que possible

Comprendre les effets de l’inflation et des intérêts composés sur votre argent ainsi que la performance historique de la bourse sur le long terme à l’aide d’illustrations chiffrées.

Leçon 2 ➡ 6 avantages en faveur des ETF indiciels

Quelques rappels sur ce qu’est un indice boursier et ce qu’est un ETF.

La passivité et la diversification qu’apportent les ETF en font un instrument essentiel pour investir et préparer sa retraite, même sur PEA. La gestion indiciel passive des ETF bat la gestion active à plate couture.

Leçon 3 ➡ 5 types d’ETF à éviter (effet de levier, short, équipondéré…)

Certains type d’ETF sont inadaptés pour investir sur le long terme et d’autres ne sont là que pour surfer sur des tendances à des coûts souvent prohibitifs, il faut les éviter.

Leçon 4 ➡ Comment investir dans un ETF : 4 étapes à suivre

Savoir chez qui ouvrir un PEA et/ou un CTO et quelles sont les différences lorsque vous investissez en ETF dans l’un ou l’autre. Savoir dans quel indice investir. Savoir comment choisir un ETF qui réplique cet indice. Savoir comment acheter cet ETF.

Leçon 5 ➡ Comment choisir sur quel ETF investir : 9 critères de sélection

Les différents critères à prendre en compte, classés par ordre d’importance et expliqués en détail (composition, encours sous gestion, frais, méthode de distribution et de réplication, etc…).

Leçon 6 ➡ Les 5 meilleurs ETF à avoir au coeur d’un portefeuille (MSCI World, S&P 500…)

Certains ETF indiciels larges et populaires sont parfaits pour constituer la base de tout portefeuille.

Leçon 7 ➡ 7 ETF à acheter pour diversifier son portefeuille

Certains ETF vous permettent d’agrémenter votre portefeuille selon des convictions un peu plus précises.

Leçon 8 ➡ Avis sur les ETF Smart Beta, ESG et PAB

Certains ETF dont on entend beaucoup parler ne sont pas forcément toujours intéressant selon nous.

Leçon 9 ➡ Avis sur les ETF obligataires datés

Ces ETF peuvent parfaitement correspondre à certains profils d’investisseurs qui ont un horizon de placement fixe (de 2 ans ou 5 ans par exemple) pour un projet spécifique qu’ils ont planifié.

Leçon 10 ➡ Comment avoir le meilleur portefeuille d’ETF ? (Backtest)

Existe-t-il vraiment une composition d’ETF plus performante que les autres ? Nous tentons de répondre à cette question en proposant des exemples de compositions et en citant quelques ETF qui peuvent être intéressants à détenir dans son portefeuille.

Leçon 11 ➡ Est-ce le bon moment pour investir en ETF ?

Combat entre la théorie et la réalité pour répondre à cette importante question. La psychologie de l’investisseur est un point clé. Quelle stratégie mettre en place si vous vous posez cette question ? Nous vous partageons un indice que nous trouvons très intéressant et qui pourrait donner des informations pour savoir si le marché est plutôt « haut » ou plutôt « bas » en détaillant son fonctionnement.

Leçon 12 ➡ Comment vivre de ses ETF en phase de rente ?

C’est bien beau d’accumuler du patrimoine mais que faire une fois que vous avez décidé de prendre votre retraite potentiellement anticipée ? Il est évidemment primordial de penser à cette phase de distribution en avance et nous vous partageons l’astuce pour y gagner en fiscalité, en flexibilité, en sérénité, en facilité et en performance.

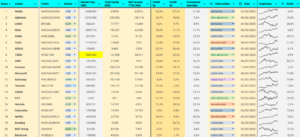

Outil gratuit 1 ➡ Composition ETF – Votre portefeuille d’ETF décomposé en Actions

Décomposez votre Portefeuille d’ETF en actions grâce à ce Dashboard dynamique présenté par AQD et apprenez-en plus sur la répartition et la diversification réelle de votre portefeuille d’ETF.

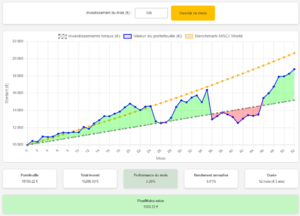

Outil gratuit 2 ➡ Simulateur – Investir dans un ETF MSCI World

Découvrez en quelques clics comment votre capital pourrait évoluer en investissant régulièrement dans un ETF MSCI World. Ce simulateur interactif vous permet de vous familiariser avec la puissance des intérêts composés et la réalité des fluctuations du marché.

Prenez des décisions éclairées en comprenant mieux les conséquences sur votre portefeuille d’une volatilité qui peut vous être favorable mais aussi parfois défavorable.

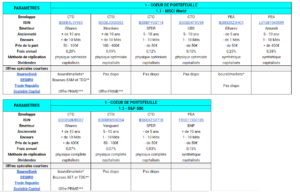

Outil gratuit 3 ➡ Shortlist – Les meilleurs ETF pour PEA et CTO

Recevez gratuitement notre sélection des meilleurs ETF éligibles au PEA ainsi que ceux disponibles seulement sur CTO (40 ETF au total).

Cette Shortlist se présente sous forme de plusieurs tableaux qui détaillent les ETF à avoir en cœur de portefeuille ainsi que les ETF secondaires utiles pour compléter un portefeuille.

Module 2 : Investissement en Actions (16 leçons + 3 outils gratuits)

Leçon 1 ➡ Gagner de l’argent avec les actions : bénéfices et valorisation

Comprendre en quoi l’investissement en actions est plus concret que vous ne le pensez.

Présentation de l’effet des bénéfices sur le capital des actionnaires et explications sur ce que sont réellement les intérêts composés à l’aide d’exemples concrets. Nous présentons les 3 facteurs principaux qui jouent un rôle dans la croissance de la valorisation d’une action.

Leçon 2 ➡ Actions à éviter : 2 critères de sélection importants

Nos 2 critères fondamentaux qui vous permettent d’éliminer les mauvaises sociétés de votre champ de recherche ainsi que les outils à utiliser pour faire le tri.

Leçon 3 ➡ Comment trouver les résultats comptables d’une société ?

Si vous lisez les publications de résultats des sociétés, vous ferez déjà plus de travail de recherche que 90% des autres investisseurs.

Leçon 4 ➡ Notions de comptabilité pour débutant (bilan, compte de résultat, flux de trésorerie)

Comprendre ce que sont les 3 principaux états financiers dans les grandes lignes (bilan, compte de résultat et tableau des flux de trésorerie) en utilisant l’exemple d’une société.

Leçon 5 ➡ Analyser 5 ratios de profitabilité et de santé financière d’une société

5 ratios permettant de vous faire rapidement une idée de la santé financière de l’entreprise et considérés par les grands investisseurs comme important à vérifier lorsque vous souhaitez analyser une société. Où trouver l’information et comment interpréter les résultats.

Leçon 6 ➡ Analyser le business d’une société en 5 étapes

Explication pas à pas des étapes à suivre pour comprendre le business d’une société rapidement.

Leçon 7 ➡ Analyser les 5 sources d’avantage compétitif d’une société (Moat)

Revue des 5 différentes catégories d’avantage compétitif popularisées par Warren Buffett avec de nombreux exemples concrets pour vous aider à déterminer au mieux si l’entreprise que vous analysez en bénéficie elle aussi.

Leçon 8 ➡ Analyser le potentiel de croissance d’une société en 4 étapes

Différences entre croissance organique ou par acquisition. Comment anticiper les possibilités d’élargissement à partir du concept d’optionalité. Concept de levier opérationnel intégré.

Leçon 9 ➡ Analyser la clientèle d’une société en 4 étapes

Comprendre les concepts d’acquisition des clients et de dépendance des clients.

L’importance de la récurrence du chiffre d’affaire ainsi que du « pricing power ».

Leçon 10 ➡ Analyser le management d’une société en 5 étapes (Skin in the game)

Comment analyser rapidement des données qualitatives plutôt que quantitatives, telles que le concept de « skin in the game » de la direction de l’entreprise ou la culture de la société. Où trouver l’information et comment l’interpréter.

Leçon 11 ➡ Analyser l’allocation du capital d’une société en 2 étapes

Qu’est ce que le capital d’une société ? Comment grossit-il ? De quelle façon peut-il être alloué par la direction ? Qu’est ce qui fait qu’une entreprise a une bonne allocation de capital ? Les réponses sont dans cette partie avec les concepts de taux de réinvestissement et de retour aux actionnaires.

Leçon 12 ➡ Analyser la performance d’une action en 2 étapes

Nous expliquons quels outils utiliser pour comparer la performance de plusieurs actifs et pourquoi il nous importe de savoir comment le cours de l’action a évolué par rapport au marché.

Leçon 13 ➡ Estimer la valorisation d’une action en 4 étapes

Plusieurs méthodes pour estimer au mieux la valeur de l’entreprise que vous analysez et si elle est donc sous-évaluée ou surévaluée par le marché.

Leçon 14 ➡ 13 red flags pour éviter d’investir dans les mauvaises actions

Une liste de 13 éléments à vérifier absolument avant de prendre la décision d’acheter une action.

Leçon 15 ➡ Quand vendre ses actions ? (11 bonnes raisons pour le faire)

Il arrive de se tromper et c’est pourquoi il y a parfois quelques bonnes raisons de vendre les actions que vous aviez pourtant eu envie de garder 10 ans quand vous les avez achetées.

En bonus une liste de 14 erreurs de débutants à éviter (que nous avons commises pour la plupart).

Leçon 16 ➡ 3 astuces pour bien investir en bourse avec les actions

Pourquoi la sur-diversification et le fait d’investir uniquement sur la base de ratios financiers est néfaste pour votre portefeuille d’actions. Qu’elle est la solution ?

Liste des nombreuses contraintes que les gérants de fonds d’investissement ont et que les investisseurs particuliers n’ont pas ainsi que comment en profiter.

Outil gratuit 1 ➡ Shortlist – Les Meilleures Actions de Qualité

Recevez gratuitement notre sélection de 48 Actions de Qualité préférées.

Cette Shortlist se présente sous forme de plusieurs tableaux qui détaillent les principales caractéristiques des meilleures Actions de Qualité selon nous.

La sélection est subjective et elle est mise à jour régulièrement en fonction des différentes news financières et publications de résultats des sociétés.

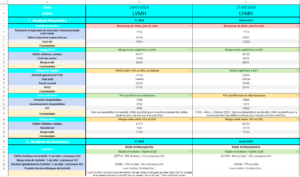

Outil gratuit 2 ➡ Checklist Actions – Analysez des sociétés sans rien oublier

Recevez gratuitement notre checklist de questions à vous poser pour analyser chaque société. Elle vous permettra de ne rien oublier et de faire le travail de recherche bien plus rapidement et efficacement.

Outil gratuit 3 ➡ Calculateur – Estimez la valorisation d’une action

Utilisez gratuitement ce calculateur afin d’obtenir pour l’entreprise qui vous intéresse une estimation de la croissance du bénéfice attendue par le marché à partir de seulement 5 paramètres.

En comparant le taux obtenu avec la croissance passée, vous pourrez en déduire si la valorisation de l’action paraît cohérente, attractive ou trop élevée.

Module 3 : Gestion de Patrimoine (10 leçons + 2 outils gratuits)

Leçon 1 ➡ Les conflits d’intérêts du gestionnaire de patrimoine (CIF)

Les conflits d’intérêts entre vous et les conseillers financiers vous empêchent d’investir dans les bons produits. Sous couvert d’une fausse complexité vous vous retrouvez à payer cher leurs conseils alors qu’investir simplement est la solution gagnante.

Leçon 2 ➡ 3 choses à faire avant de commencer à investir en bourse

Retrouvez 3 démarches simples et efficaces qui vous permettront de faire d’énormes économies en apurant votre situation.

Leçon 3 ➡ 6 erreurs courantes à éviter en matière de finances personnelles

Diversifier excessivement avec un petit capital, s’endetter de façon incontrôlée, rechercher la défiscalisation avant la performance sont autant d’erreurs qui peuvent vous coûter cher.

Leçon 4 ➡ Définir son horizon de placement et son profil de risque

À partir de votre horizon de placement et votre profil de risque vous serez capable de choisir vous-même les produits financiers adaptés à vos objectifs et votre situation.

Leçon 5 ➡ Optimiser l’actif et le passif de son patrimoine

Comprendre la notion d’actif et de passif d’un patrimoine, comment l’équilibrer et l’optimiser pour éviter que certaines classes d’actifs comme l’immobilier ne prennent trop de poids.

Leçon 6 ➡ Quelle enveloppe fiscale choisir ? (PEA, CTO, Assurance-Vie, PER, PEE)

Présentation des choix d’enveloppes pour investir (PEA, CTO, Assurance Vie, PER, PEE).

Leçon 7 ➡ Augmenter sa capacité d’épargne et optimiser ses placements

Comment calculer votre capacité d’épargne et quelles décisions prendre à partir de cette donnée. 3 leviers à actionner pour augmenter ce montant.

L’objectif de faire une liste de vos placements financiers et quelles actions entreprendre à partir de celle-ci.

Leçon 8 ➡ Simulation patrimoniale sur une période de 30 ans

Dans ce cas pratique, nous évoquons le fait que la stratégie d’investissement doit évoluer au fil du temps avec des allocations de la capacité d’épargne différentes par période de 10 ans.

Leçon 9 ➡ 13 placements sur lesquels investir (ETF, SCPI, Or…)

Nous listons et développons les différents avantages et inconvénients de 7 actifs financiers (ETF, fonds…), 3 investissements passifs dans l’immobilier (SCPI, foncières cotées…) et 3 actifs alternatifs (Or, private equity…).

Leçon 10 ➡ 5 problématiques patrimoniales spécifiques et idées d’optimisations

Nous y évoquons certaines situation comme la transmission d’un patrimoine à ses jeunes enfants, l’immobilier en LMNP, la taxe PUMa,…

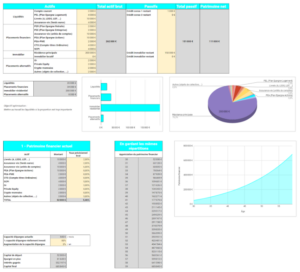

Outil gratuit 1 ➡ Simulateur – ETF MSCI World sur un PEA vs Fonds Actions Monde sur une Assurance Vie

Découvrez en quelques clics les économies de frais significatives que vous ferez en investissant dans un ETF MSCI World sur PEA plutôt que dans des Fonds Actions Monde en gestion pilotée sur une Assurance Vie que les conseillers bancaires et les CGP ont tendance à refourguer à leurs clients.

Ce simulateur permet d’illustrer à quel point le millefeuille de frais facturés par les différents intermédiaires d’un placement a un impact négatif sur le long terme.

Outil gratuit 2 ➡ Tableur – Analysez votre Patrimoine et faites des projections

Recevez gratuitement notre tableur automatisé, conçu pour être facile à utiliser. Il vous aide à faire le point sur : vos objectifs financiers, votre horizon de placement, votre profil de risque, votre situation patrimoniale, l’état de vos finances personnelles, les actifs financiers que vous détenez

L’objectif est de pouvoir obtenir une projection précise de l’évolution future de votre patrimoine en fonction de votre stratégie d’investissement.